“开源”开源证券:背负西部证券业希望的荣耀与哀愁

今天,很高兴为大家分享来自投资者网的开源证券:背负西部证券业希望的荣耀与哀愁,如果您对开源证券:背负西部证券业希望的荣耀与哀愁感兴趣,请往下看。

《投资者网》吴微

随着注册制改革的推进,A股上市公司的家数已在2022年突破了5000家,2022年,中信证券(600030.SH)、中金公司(601995.SH)等证券公司在IPO保荐收入方面已在全球位列前茅;与此同时,最近几年A股已上市公司的股权融资规模也呈明显的上涨趋势。

A股市场活跃,作为中介机构的券商是不是都赚得盆满钵满呢?其实,国内的券商行业呈现强者恒强的格局,头部券商吃掉了大部分的市场份额,中小券商则依靠特色服务,维持生存。近期以持续督导新三板与承销债券为特色业务的开源证券股份有限公司(下称“开源证券”)更新了招股书,其深交所主板上市的进度又往前推进了一步。

不过,虽然开源证券已连续多年接受了控股股东或地方国资的增资,其关联交易的比例也持续提升,但随着北交所的开板、A股发行节奏的变化以及城投债、地方债发行政策的改变,2021年之后开源证券却越来越依赖证券经纪业务。而自2019年,陕西证监局给开源证券发布多项整改要求后,开源证券资产管理业务的规模也出现明显的下降。

资产管理、债券承销业务规模下滑,收入越来越依赖证券经纪业务,开源证券的未来发展又将如何?

业务被迫整改特色服务下滑

开源证券的前身是1991年成立的陕西省财政厅国债服务部,1993年公司更名为陕西省开源证券公司;此后,公司先后获得了陕西省内以及佛山市等地方国资企业的增资。自2002年公司取得深交所、上交所会员资质后,开源证券的牌照逐渐齐全,目前公司已是一家综合性的证券公司。

不过作为起源于陕西省的证券公司,截至日前,公司40.91%的分支机构还开设在以陕西省为主的西北地区。因此,相较于中信证券、中金公司这类头部券商,开源证券仍是一家区域性的证券公司。截至2021年末,开源证券总资产在证券业协会统计的证券公司中仅排第55名,净资产排第42名。

但是开源证券在新三板持续督导以及债券承销方面的表现却格外突出。2020、2021年,公司持续督导的企业数量在行业中分别排第一、第二;2021年末公司新三板做市数量排名也是行业第一;在债券承销方面,2021年公司债券主承销佣金收入在证券业协会统计的券商中排在第17位,远高于公司在总资产、净资产方面的排名。

然而,在建立多元化证券市场的思想指导下,2021年11月北交所正式开板。北交所的开板,使企业在主板、科创板、创业板之外多了一个上市的选择。值得一提的是,北交所的定位与新三板尤其是交易较为活跃的新三板精选层的定位存在重合,因此北交所的开板,让此前拟新三板精选层挂牌交易的企业多了一些顾虑。

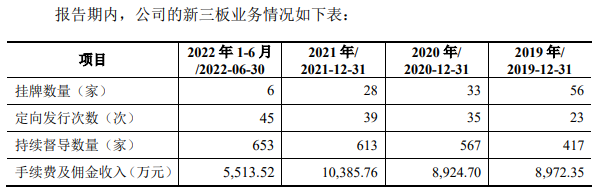

数据来源:招股书

数据来源:招股书2019-2022年上半年期间,开源证券推荐新三板挂牌交易企业的数量就由2019年的56家,下降到2022年上半年的6家。虽然,开源证券通过增加新三板的持续督导企业数量来弥补推荐挂牌企业减少带来的收入下滑,但与2019年单家企业平均贡献21.52万元相比,2021年,持续督导一家新三板企业,仅能为公司提供17.43万元的收入。

虽然,开源证券也增加了对拟创业板、北交所注册上市企业的辅导与保荐,以增加公司在IPO保荐、承销方面的收入;但A股的首发市场,不确定因素较大,虽然2020-2022年上半年期间,公司保荐上市企业的数量分别为3家、2家以及2家,但公司的保荐与承销收入却分别为6140.47万元、1948.41万元、2120.15万元,呈现下滑的趋势。值得一提的是,受2022年A股发行政策趋严影响,当年开源证券有6个拟北交所或创业板上市的项目终止了申报,而截至日前,公司仅有3个项目还在排队。

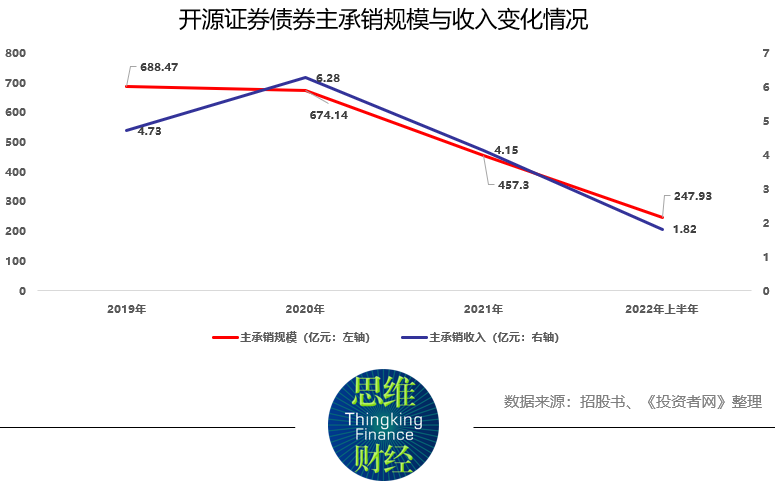

开源证券的另一个特色业务是债券承销,公司主要承销的债券为公司债与企业债。据开源证券披露,2019-2022年上半年,承销收入最高的前五债券发行方主要为湖北省宜都市国通投资开发有限责任公司、成都锦城光华投资集团有限公司等城投公司。

不过,最近几年来,为了降低系统性风险,监管层一直在努力控制地方债、城投债的规模。或受此影响,开源证券很多储备的项目的推进也充满不确定性。2019-2022年期间,开源证券债券主承销规模分别为688.47亿元、674.14亿元、457.3亿元以及247.93亿元,呈现明显的下降趋势;虽然期间主承销费用率有所提升,但其主承销收入还是由2020年最高的6.28亿元下降到2022年上半年的1.82亿元。

其实,早在2019年,陕西证监局就对开源证券存在的投行业务风控人员不足,债券及资产证券化项目质量控制不到位等问题提出了整改要求。公司也曾因为承销的“16洪业债”发生兑付问题而被投资人诉讼,该案涉案的资金达到了1.1亿元。

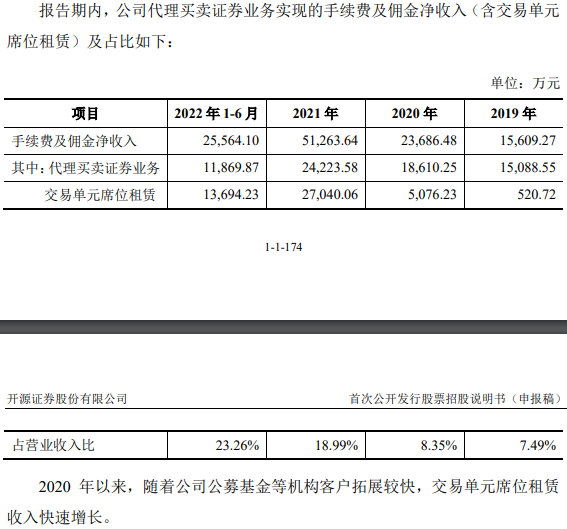

图片来源:招股书

图片来源:招股书在开源证券新三板持续督导与债券承销业务收入呈现下滑的趋势下,公司代理买卖证券业务的收入却大幅上涨,公司的收入越来越依赖传统的证券经纪业务。其中的代理买卖证券业务的收入在营业收入中的占比由2019年的7.49%上涨到了2022年上半年的23.26%。

开源证券的特色业务正在承压。

地方持续注资关联交易走高

受地理因素与经济发展差异影响,全国不同省份证券行业的发展也差异巨大;其中广东省证券公司营业部数量超过1600家,而在西部,证券公司营业部数量最多的陕西省,到2021年末,证券公司营业部数量也未超过600家。

而在证券市场发展不平衡影响下,截至日前,陕西本地已完成上市的券商仅西部证券(002673.SZ)一家,到2022年三季度,其总资产未能超过千亿;而在广东、上海、北京等证券市场发达的地区,总资产超过5000亿的上市券商就有中信证券(60030.SH)、国泰君安(601211.SH)、中金公司(601995.SH)等数家。

帮助本地证券公司发展、支持本地证券企业上市,无疑是促进中西部证券行业发展的重要措施。2017-2021年期间,开源证券原股东以及以陕西省国资控制的下属企业为主的股东就对开源证券进行了6次注资,累计注资金额近130亿元;其中仅2021年,汇通投资、陕西金资等6名股东就为开源证券注入了48.5亿元的资金。

除了为公司持续注资外,在经营方面,开源证券的控股股东陕煤集团也给予了公司大量的支持。如在2022年上半年,开源证券私募股权投资管理费收入中的53.57%由陕煤集团等关联方提供;2019-2022年上半年期间,开源证券也为关联方陕煤集团、陕西建设机械股份有限公司承销了多只债券,部分债券开源证券承销的比例达到了100%。受此影响,开源证券关联交易收入在公司总营收中的占比由2019年的1.49%上涨到了2022年上半年的4.51%。

需要指出的是,虽然开源证券只持有从事基金管理业务的前海开源25%的股份,但2021年、2022年上半年,前海开源分别为开源证券贡献了5472.63万元以及3082.76万元的净利润,在当期公司净利润中的占比分别为9.81%和19.62%。

除了关联交易外,作为金融企业,风险控制也是开源证券不得不面对的问题。2019-2020年期间,开源证券就因多个风控问题,被投资人诉讼。如2019年,自然人黄丽就因证券投资咨询纠纷向开源证券提起了诉讼,涉案金额达1305.97万元;2020年,开源证券主承销与受托管理的“16洪业债”发行方洪业化工被法院裁决进行合并重组,债券兑付出现问题,天弘基金因此对开源证券提起了诉讼,涉案金额达1.1亿元。

2019年4月、2019年8月,开源证券的资管业务、投行业务也先后收到了陕西证监局出具的行政监管要求;要求公司加强内部管理、控制业务风险。针对开源证券承销的洪业化工、浩通物产公司发行的债券中存在的问题,山东证监局与天津证监局也要求开源证券及时整改。

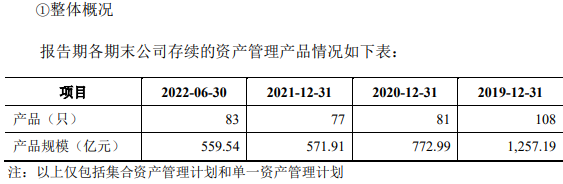

数据来源:招股书

数据来源:招股书在陕西证监局提出整改要求后,开源证券存续的资产管理产品数量就由2019年的108个下降到2022年上半年的83个,产品规模也由1257.19亿元下降到了559.54亿元,降幅高达55.49%。值得肯定的是,自2019年整改之后,开源证券已多年没收到相似的整改要求。

特色业务承压、关联交易比例提升、收入越来越依赖证券经纪业务的开源证券,若想肩负起中西部证券行业发展的重任,公司仍需要继续努力。(思维财经出品)■

好了,关于开源证券:背负西部证券业希望的荣耀与哀愁就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “西湖”西湖大学成立5周年,施一公:做创新的守护者是使命也是未来

- “儿子”妈妈将50余万“读书钱”存儿子名下,19岁儿子取出转给女友,妈妈无奈起诉追回

- “力学”王博已任大连理工大学副校长

- “说了”云朵的话语,心灵的方剂 ——读周实《有些话语好像云朵》

- “超新星”云南天文台发现Ia型超新星前身星候选体

- “科幻”和成都和教育,一起遇见未来!两份重要“科幻教育”名单公布

- “红星”梁静茹南京演唱会再现“柱子票” 主办方:临时布置追光灯,正与观众沟通

- “导盲犬”视障女子自曝带导盲犬进公园遭保安阻拦 公园方:天色较晚不知其实情,沟通后已放行

- “小行星”首次!我国计划实施近地小行星防御任务

- “肿瘤”科学家揭示肿瘤免疫逃逸新机制,鉴定三个癌症生存相关因子,为肿瘤免疫治疗注入新动力

- “装修”装修公司老板明知公司亏损仍吸引客户签合同,骗取上百人700余万,被判11年

- “模型”解决大模型复现难、协作难, 这支95后学生团队打造了一个国产AI开源社区

- “信托投资公司”银河证券监事会主席屈艳萍是位57岁女高管 公司因保荐业务被通报

- “华西”华西证券副董事长相立军秘书出身起点高 公司近期业务被责令改正

- “国元”国元证券副总裁陈宁提拔早挺年轻 公司因违规被口头警示

- “国信证券”国信证券总裁邓舸年薪高达320.4万 公司员工近期因违规收警示函

- “东兴”东兴证券监事会主席秦斌年薪99.9万 比几个副总裁略低

- “中金”中金“换帅”!银河证券董事长陈亮将调任中金公司董事长

- “证券”东方证券总裁鲁伟铭去年薪酬高达360万元 但还不如副总徐海宁?

- “证券”东北证券副董事长孙晓峰已超过法定退休年龄 公司近期收监管函