“宠物”「宠物医疗第一股」外,这一市场还有超 90% 的份额待瓜分

今天,很高兴为大家分享来自IT桔子的「宠物医疗第一股」外,这一市场还有超 90% 的份额待瓜分,如果您对「宠物医疗第一股」外,这一市场还有超 90% 的份额待瓜分感兴趣,请往下看。

来源:IT桔子

热热闹闹的农历新年,浩浩荡荡的春运大迁徙中,猫猫狗狗也逐渐成为重要的点缀。而当猫猫狗狗陪主人「一来一回」之间,资本市场,「中国宠物医疗第一股」也即将诞生。

1 月 23 日,估值近 300 亿的独角兽新瑞鹏在美国证监会递交招股书,拟在美国纳斯达克上市。招股书显示,新瑞鹏成立于 1998 年,是「中国第一、全球第二」的宠物医疗平台,截至 2021 年底,其拥有 23 个宠物医院品牌和 1887 家宠物医院。

新瑞鹏近 2000 家宠物医院的背后是中国宠物经济的发展。尤其是近几年,中国宠物经济浪潮一直在翻滚。沙利文数据显示,预计到 2025 年,中国宠物市场规模将达到 4785 亿。

宠物医疗市场规模预计明年突破 500 亿

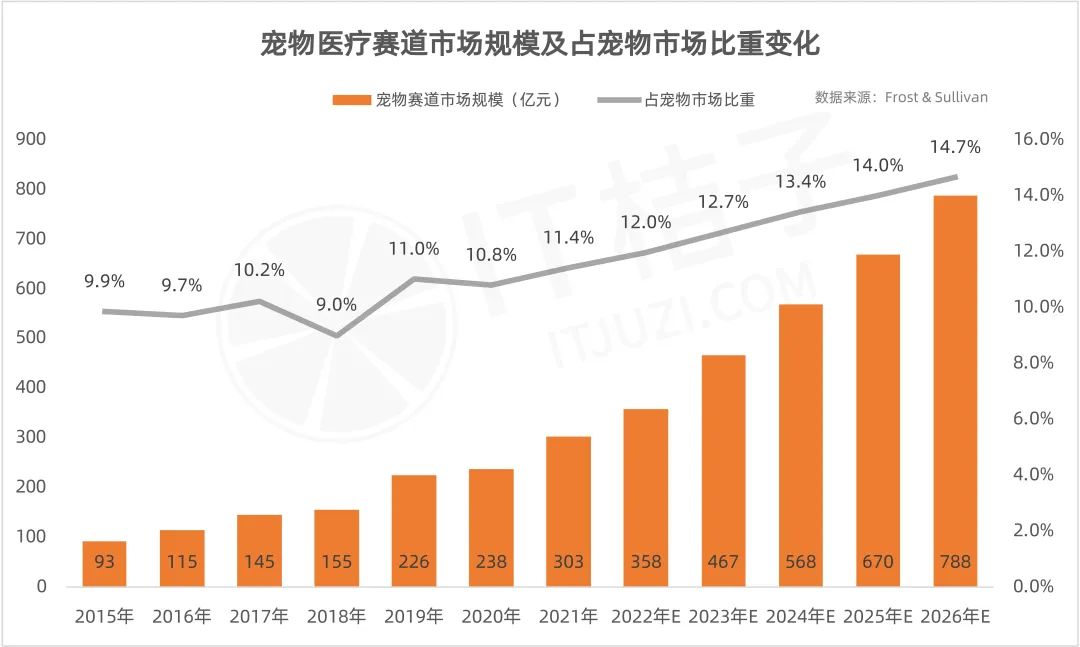

宠物市场包含宠物用品、宠物食品、宠物护理等等方面。新瑞鹏所属的宠物医疗领域,作为宠物市场的分支,其市场规模也呈直线增长趋势。沙利文数据显示,宠物医疗市场规模自 2016 年的 115 亿增长至 2021 年 303 亿,5 年增长 163%,预计到 2025 年,中国宠物医疗行业市场规模将达到 670 亿。

另外,宠物医疗行业占整个宠物市场的比重也整体呈上涨趋势——2016 年为 9.7%,到 2021 年已达到 11.4%,预计到 2025 年将达到 14%。

宠物医疗行业市场规模和所占比重双双实现增长与中国宠物拥有率和中国护理服务渗透率整体偏低,目前正处在高速渗透阶段有关。沙利文数据显示,2021 年中国宠物拥有率仅 24%,而美国达到 70%;同年中国宠物护理服务渗透率为 21%,美国为 50%。

10 家获投,一半为宠物医疗连锁机构

高速增长且处在增量中的市场,又怎么能少得了资本的身影。据 IT 桔子统计,自 2020 年至今,中国宠物医疗领域有 10 家企业获资本投资,其中多家企业在该时间段内斩获多轮融资。腾讯、雀巢、碧桂园、小米、经纬等知名资本均参与其中。

近期交表的新瑞鹏在 2020 年之后获 2 轮融资。2020 年 9 月其获腾讯、奥博资本、碧桂园创投、清池资本等的数亿美元战略投资,投后估值近 300 亿;同年 12 月,新瑞鹏又获雀巢战略投资。

除这 2 起融资外,在新瑞鹏的投资中占举足轻重地位的要属高瓴。高瓴自 2014 年起便加大在宠物医疗领域投资力度。2018 年 8 月,瑞鹏集团(新瑞鹏)获高瓴青睐,高瓴以旗下约 700 家宠医资产与瑞鹏旗下 450 家宠物医院进行整合,由此新瑞鹏诞生。招股书显示,IPO 前,高瓴持有新瑞鹏 35.8% 的股份,为第一大股东。

在新瑞鹏交表的前 10 天,成立于 2012 年的宠物医疗连锁机构瑞派宠物宣布获 D 轮融资,投资方为蒙牛,瑞派宠物投后估值超 100 亿。其上一轮融资在 2019 年。截至目前,瑞派宠物全国所辖门店超 500 家,拥有近 10 家千万级综合转诊中心医院。

另一家近几年获投的宠物医疗连锁机构为瑞辰宠物。瑞辰宠物成立于 2021 年,在 2022 年其分别获爱尔眼科、晨壹投资战略融资和 KKR、晨壹基金的 A 轮融资。据悉,瑞辰宠物是全国第三大宠物医院连锁企业,管理超 130 家宠物医院。

萌兽医馆也是一家宠物医疗连锁机构,其成立于 2018 年,成立当年获红杉中国数千万 A 轮融资,之后便是 2021 年,经纬创投和沂景资本以数千万元投资其 B 轮,同年又获经纬、沂景资本及 58 同城数亿元 B+轮融资。萌兽医馆官网显示,目前旗下有近 80 家宠物医院,分布在北京、天津、上海、杭州、成都等一线、准一线城市。

除此,近几年宠物医疗领域获资本青睐的企业还有宠物医药及健康品牌「倍珍保」、宠物医院代运营机构「上海承景」、宠物医疗服务提供商「兽医首选」等。

虽有资本助力,成规模宠物医疗机构逐渐形成,但行业整体分散程度依然很高。据沙利文数据,截至 2021 年,我国约有 2.34 万家宠物诊所和医院,但这 2.34 万家多为分散的小型单一门店与小型宠物连锁医院。作为国内市占率第一的新瑞鹏 2021 年市占率也仅为 9.8%,而美国龙头企业同期市占率为 20%。同时,国内宠物医疗领域 CR10(规模前十名公司所占市场份额)为 14.6%,美国为 33%。

由此,中国宠物医疗领域,竞争格局尚未形成,头部市场份额争夺战依然在进行中,而同时由于该行业相关监管并未完善,门槛较低,也存在弯道超车的可能。

远程医疗,是中国宠物医疗领域下一片蓝海吗?

不过,虽然目前中国宠物医疗行业集中度较低,但我们可以以集中度较高的美国为研究范本,分析同一市场,行业集中度较高时,资本青睐企业类型是否会有明显变化?

IT 桔子数据显示,自 2020 年至今,美国合计有 13 家宠物医疗类企业获得融资,较中国多 3 家。中国宠物医疗领域近几年获投企业多为宠物医疗连锁机构,有近一半为该类型企业。美国则不同,13 家企业中,占比最多的业务为远程医疗平台,另外还有数字化宠物药房平台。

另外,中国该领域 B 轮及以后投资在 17 起投资事件中出现 5 次,战略投资出现 6 次。但是美国 16 起融资中,B 轮及以后仅出现 2 次,战略融资仅出现 1 次,其他均为早期融资。

当然,这与美国科技、数字化等整体发展水平有一定的关系。但回归到宠物医疗这一单独领域。我们或可进行如下分析:

首先美国宠物诊所和医疗机构头部市占率已达 20%,前 10 也超过 30%。整个市场格局基本形成。资本争夺基本停止。当市场饱和,竞争由增量转向存量,就需要新形式的突破,而远程医疗便是美国在这一领域探索到的下一个形式。这一形式目前依然偏早期,整体融资也在早期阶段。

反观中国市场,远程医疗依然是一片尚未开发的蓝海。那么,这一蓝海是否适合中国市场?是否有企业能在蓝海中开辟新的道路?以上是未知数。但宠物医疗领域,尤其是以宠物医疗连锁机构为主的企业,已在红海厮杀多年。

好了,关于「宠物医疗第一股」外,这一市场还有超 90% 的份额待瓜分就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “西湖”西湖大学成立5周年,施一公:做创新的守护者是使命也是未来

- “儿子”妈妈将50余万“读书钱”存儿子名下,19岁儿子取出转给女友,妈妈无奈起诉追回

- “力学”王博已任大连理工大学副校长

- “说了”云朵的话语,心灵的方剂 ——读周实《有些话语好像云朵》

- “超新星”云南天文台发现Ia型超新星前身星候选体

- “科幻”和成都和教育,一起遇见未来!两份重要“科幻教育”名单公布

- “红星”梁静茹南京演唱会再现“柱子票” 主办方:临时布置追光灯,正与观众沟通

- “导盲犬”视障女子自曝带导盲犬进公园遭保安阻拦 公园方:天色较晚不知其实情,沟通后已放行

- “小行星”首次!我国计划实施近地小行星防御任务

- “肿瘤”科学家揭示肿瘤免疫逃逸新机制,鉴定三个癌症生存相关因子,为肿瘤免疫治疗注入新动力

- “知网”中国知网用户委员会两名成员公开亮相

- “科幻”嘉宾共话科幻的未来:被视为“珍贵市场”,中国科幻正青春

- “小行星”首次!我国计划实施近地小行星防御任务

- “中国移动”中移动市场详情:合作伙伴大会重要发言及发布、反诈、5G应用获奖

- “运营商”运营商本周行业动态:电信年度优秀领导及上半年重点工作考核出炉

- “游戏”中国电信本周市场动态:物联网获奖、推天翼云电脑、云宽带等

- “中国”“一带一路”倡议下“俄罗斯硅谷”里的科研学府:中俄科创合作前景广阔

- “行业”中国移动副总经理高同庆:5G新质谱新篇,数实融合启新程

- “中国”中国知识产权报社两件短视频作品在2023中国行业媒体短视频大赛中获奖

- “中国”今晨,中国海警发声!