“特斯拉”特斯拉利润超预期,但盘前跌了2800亿元

今天,很高兴为大家分享来自市场资讯的特斯拉利润超预期,但盘前跌了2800亿元,如果您对特斯拉利润超预期,但盘前跌了2800亿元感兴趣,请往下看。

封面来源 | 视觉中国

封面来源 | 视觉中国作者|李欣 范亮 黄绎达编辑|黄绎达

来源:36氪

10月19日美股盘后,特斯拉(TSLA.US)公布了未经审计的2022年第三季度财报。

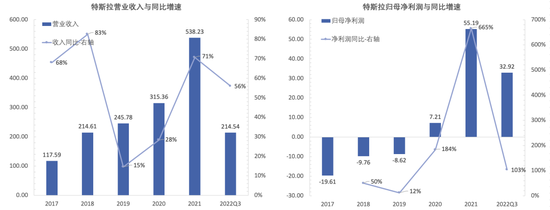

财报显示,特斯拉三季度营收214.54亿美元,同比增长56%,低于彭博一致预期的221.32亿美元;归母净利润32.92亿美元,同比增长103%,高于彭博一致预期的31.9亿美元。

尽管从单季数据来看,特斯拉在总营收、营业利润和自由现金流方面均实现了创纪录表现,但这依然是一份失望大于希望的成绩单。

财报发布当日,特斯拉美股盘后大跌逾6%。市场的看空情绪源自Q3业绩的不及预期,论及逊于预期的原因则主要受到了新能源车业务的拖累,这无异于危及特斯拉的命门。

首先,在今年Q3业绩披露之前,先行披露的今年Q3特斯拉新能源车销量为34.38万辆,低于市场预期的35.79万辆。由于产销量不及预期的指引在前,市场自然对之后披露的业绩调低了预期,当发现Q3收入不及调低后的预期时,股票被抛售也就不足为奇了。

更重要的是,在全球经济低迷的宏观环境下,特斯拉汽车终端市场需求疲软,消费者更愿意购买便宜的车型,而特斯拉却暂时没有入门级产品。与此同时,特斯拉为了应对通胀导致的成本压力进行了全面提价,但单车销售均价依然从Q2的5.37万美元下降至5.17万美元。

可以发现,随着上海工厂6月全面复工以及其他工厂产能持续扩张,特斯拉的产能焦虑逐渐得到缓解,取而代之的则是需求不振问题,供需关系的转变也将直接影响到特斯拉的投资逻辑。

那么,特斯拉本次Q3财报该如何解读?展望后市,又该如何看待特斯拉的投资价值?

财报综述

特斯拉在今年Q3的核心财务表现如下:

Q3単季实现营业收入214.54亿美元,同比增长56%;

Q3単季归母净利润为32.92亿美元,同比增长103%;

Q3単季经调整的EBITDA录得49.68亿元,同比增长55%;

Q3単季自由现金流32.97亿元,同比增长148%;

同期Non-GAAP摊薄EPS录得1.05美元,同比增长69%。

虽然各项核心数据大都呈现出强劲增长的态势,尤其是Q3营业收入、汽车业务产销量均刷新历史新高,但受疫情反复、全球经济预期负面压制购车消费等因素影响,营业收入依然低于市场一致预期,这无疑是在财务上兑现了之前披露Q3交付量不及预期的指引。

特斯拉营业收入、归母净利润及各自同比增速 资料来源:公司财报,36氪

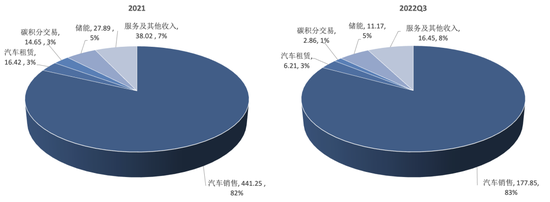

特斯拉营业收入、归母净利润及各自同比增速 资料来源:公司财报,36氪收入结构方面,特斯拉的业务大体上可分为新能源车业务、能源业务和服务及其他业务三大类。其中,新能源业务包括新能源车销售、新能源车租赁和碳积分交易三个细分业务;能源业务主要是储能,服务及其他业务中保险是核心看点。

作为新能源车企,新能源车销售自然是特斯拉第一大业务,近年来的收入占比均在8成以上。今年Q3特斯拉新能源车销售实现收入177.85亿元,同比增长52%,Q3的增速水平较Q2有明显修复。

随着能源切换时代的到来,新能源车风头正盛,高基数下叠加诸多不利因素的影响,特斯拉今年以来的汽车销售收入同比在38%~78%区间,总体上依然保持了不俗的成长性,但Q3交付量的不及预期,还是影响到了同期业绩,从而压制了市场情绪。

今年以来,新能源车租赁业务收入较之前明显提速,今年1~3季度汽车租赁的收入同比分别为125%、77%、61%,且租赁业务的毛利率长期高于汽车销售超过了10pct。但是,鉴于业务规模较小,对利润的贡献更多体现在边际上。

非新能源车业务中,储能和保险两大业务发展较快,驱动了能源业务和服务业务的增长。然而,能源业务的收入增速大幅低于新能源车业务,服务业务虽然增速不低,但今年仅Q2、Q3两个季度毛利率为正,Q3的毛利率也仅为4%,非新能源车业务对业绩增长贡献不大。

随着租赁业务的发展壮大与碳积分交易收入的并表,叠加成本压力上升等因素,新能源车销售的毛利占比从2021年的超90%,到2022Q3下降至83%。由此可见,新能源车销售依然是特斯拉业绩增长的核心动能,其他业务的利润贡献虽小,但也有碳积分交易这种可在边际上大幅提升业绩的利器。今年Q3业绩的不及预期,与碳积分交易收入的走低就有一定关系。

特斯拉收入结构 资料来源:公司公告,36氪

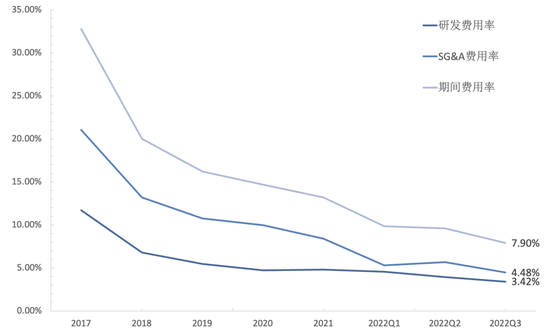

特斯拉收入结构 资料来源:公司公告,36氪费用方面,从长期趋势来看,主要随着新能源车销售的放量增长,特斯拉的期间费用率大幅下降。2019年以来,研发费用率趋于稳定,彼时至今的研发费用率中枢在4.7%;同时期内的销售、一般和行政费用(SG&A)率中枢在7%。由于今年Q3收入环比增长明显,且同期SG&A费用支出与Q2基本相同,SG&A费用率录得4.5%,大幅低于4年以来的中枢位置。

特斯拉期间费用率 资料来源:公司财报,36氪

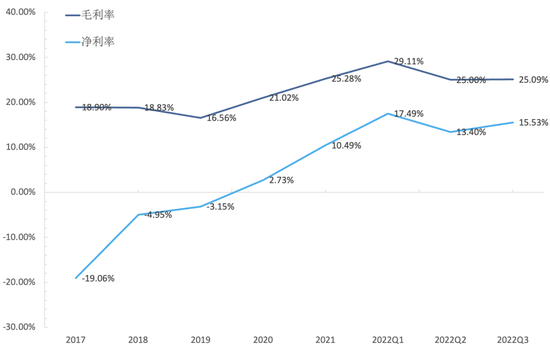

特斯拉期间费用率 资料来源:公司财报,36氪盈利能力方面,2018~2021年间特斯拉的毛利率与净利率有较明显提升。而进入今年以来,随着上游价格暴涨,成本压力之下特斯拉的盈利能力在Q2出现明显下滑,虽然特斯拉通过提高汽车售价来予以对冲,但从Q3的毛利率表现来看,提价的效果并不明显。

净利润利率方面,主要得益于今年Q3收入增长的同时,费用支出环比增长相对不多。因此,即便在主营业务盈利能力提升不大的情况下,通过控费使得特斯拉在今年Q3的净利率有约2pct的小幅提升。

特斯拉的毛利率与净利率 资料来源:公司公告,36氪

特斯拉的毛利率与净利率 资料来源:公司公告,36氪今年之于特斯拉可谓是多事之秋,美国大通胀、欧洲能源危机、疫情反复等风险事件使得全球经济预期暗淡,对购车消费需求形成明显压制;这场全球范围内的大通胀则让特斯拉的成本压力持续飙升;上海工厂在Q2因疫情停工,影响产销量之余,对毛利率也有一定的压制。

受上述因素影响,观特斯拉今年以来的単季业绩,从同比看总体上依然保持了强劲增长,Q3较Q2有明显修复。然而,业绩同比在趋势上较去年末有明显减速,需求不振与成本上行都是核心因素。

新能源车业务:营收不出意外地“不及预期”

2022年三季度,特斯拉的新能源车业务营收为186.92亿美元,同比增长55%,环比增长28%。

由财务综述部分可知,特斯拉新能源车业务主要包括新能源车销售、新能源车租赁,以及碳积分交易收入。其中,特斯拉的核心业务—新能源车销售在今年Q3实现收入为177.85亿美元,同比增长52.37%,环比增长30.1%。

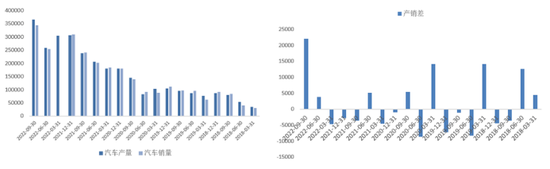

销量方面,早在10月初,特斯拉就公布了三季度的汽车销售情况,公司在三季度累计销售各类车型34.38万辆,同比增长42.44%,环比增长35%。尽管销量规模创历史新高,但却依然不及市场预期的35.79万辆。另外,本季度特斯拉的产销差达到2.2万辆,突破历史新高,同样引起投资者对特斯拉终端市场需求疲软的担忧。

特斯拉汽车产销数据 资料来源:Wind、36氪整理

特斯拉汽车产销数据 资料来源:Wind、36氪整理碳积分交易业务板块,特斯拉营收则从二季度的3.44亿美元进一步下降至2.86亿美元。过去,碳积分交易收入是提振特斯拉毛利率和利润水平的大“杀器”。不过,尽管特斯拉今年三季度在该项业务的营收环比大幅下滑,但新能源车销售业务毛利率的回升则起到了缓冲作用。

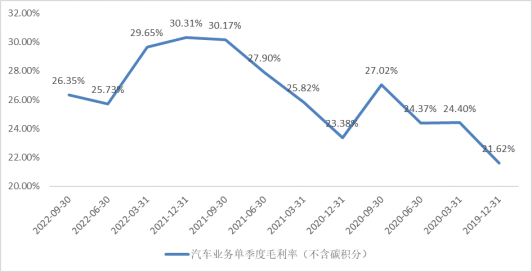

根据财报数据披露,2022年Q3,特斯拉新能源车销售业务的毛利率(不含碳积分)从二季度的25.73%回升至了26.35%。今年二季度,受碳酸锂价格大幅上涨、上海工厂因疫情停工的影响,特斯拉的毛利率一度从2022Q1的29.65%大幅下滑至25.73%。随后,根据央视报道,特斯拉在6月中旬宣布旗下全系列车型在美国涨价2500-6000美元,而国内的Model Y长续航版本也涨价19000元人民币。

随着公司汽车产量同比大幅增长带来的规模效应,以及汽车提价的影响,特斯拉三季度新能源车销售业务的毛利率的回升其实也在意料之内。

特斯拉汽车业务毛利率变化 资料来源:Wind、36氪整理

特斯拉汽车业务毛利率变化 资料来源:Wind、36氪整理另外,从公司财报公布的数据测算来看,在单车销售均价方面,尽管特斯拉在6月份对各系列车型进行了提价,但是单车ASP却从Q2的5.37万美元下降至5.17万美元,隐隐体现出消费降级的趋势。

在收入不及预期的背景下,市场自然希望特斯拉在未来能够在利润端有更好的表现。不过,从目前的情况来看,特斯拉未来想要再提升毛利率已经非常艰难。

一是从成本端来看,四季度碳酸锂价格并未如市场预期的那样开始下滑,而是在三季度的短暂回落后继续攀升。万得数据显示,10月19日,碳酸锂的价格已经突破至53.4万元/吨,创历史新高,这意味着特斯拉在四季度的成本压力会进一步上升。

二是从价格端来看,目前,特斯拉采用的是细分市场主流价格带大单品策略,当前在售产品线涵盖中型汽车、SUV、豪华车等主流细分市场。2020年起,特斯拉开始走“亲民路线”,对Model 3和Model Y进行了多轮降价,主攻25-30万以及30-40万的中端汽车市场。

降价带来的好处也显而易见,Model3和ModelY的销量从2020年季度开始就不断刷新着历史记录,这意味着该价格带的消费者对价格依然比较敏感。而随着其他新能源造车势力的崛起,上述价格带的新能源品牌也越来越拥挤,不再是特斯拉一家独大,这也对特斯拉的定价策略造成了干扰。

综合来看,在目前诸如美国加息导致经济衰退等宏观形势承压的背景下,特斯拉很难再有提价空间。因此,市场对特斯拉三季度的财报答卷整体呈悲观态度。

碳酸锂价格 资料来源:Wind、36氪整理

碳酸锂价格 资料来源:Wind、36氪整理储能业务:增长强劲

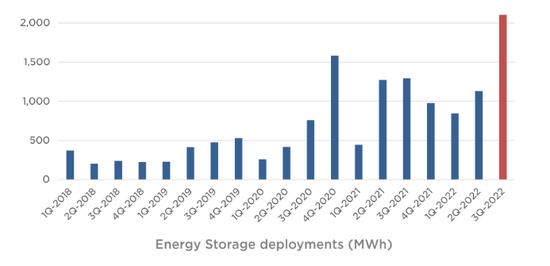

2022年3季度,特斯拉的能源业务营收达到11.17亿美元,同比增长39%,环比增长29%。

其中,储能业务的装机量达到2.1Gwh,同比增长62%,环比增长近1倍,达到有史以来的最高值。目前,欧洲受能源危机的影响,对安装储能产品的热情十分高涨,特斯拉作为全球最大的户用储能系统供应商,自然大幅受益于欧洲市场强劲的需求。根据财报披露,目前特斯拉储能电池系统仍有40GWh的产能在爬坡,也从侧面体现出储能市场的巨大发展空间。

而光伏方面,特斯拉2022年Q3的装机量为94MW,同比增长仅13%,拉低了能源业务的营收增速。

毛利率方面,特斯拉的光伏及储能业务的毛利率自今年二季度由负转正后,毛利率在三季度有所下滑,从Q2的11.2%下降至Q3的9.3%。不过,对于未来增长空间巨大的储能业务来说,营收增速比毛利率变动更加重要。

特斯拉储能系统装机量 资料来源:公司公告、36氪整理

特斯拉储能系统装机量 资料来源:公司公告、36氪整理2022年Q3,特斯拉服务和其他业务收入达到16.45亿元,同比增长46%,而毛利率则从去年同期的-1.79%提升至4%。其中,超级充电收入与去年相比增长超3倍。

特斯拉是少数下场亲自建设充电站的车企,超级充电收入的巨幅增长,无疑说明特斯拉在充电站方面的布局力度在持续加大。作为为新能源汽车的“基建”,数量密集、充电速度快的充电站无疑会大幅缓解车主的充电焦虑,而特斯拉则正在通过充电站建立自身隐性的壁垒。

小结与展望

2020年是一个重要的分界点,将我们所处的时代划分为疫情前与疫情后,同时二级市场的新能源时代也是以2020年为开端,作为新能源中最当红的特斯拉,在过去的2年里跑出了一段史诗级的行情,最大涨幅接近17倍。

特斯拉股价走势-前复权 资料来源:wind,36氪

特斯拉股价走势-前复权 资料来源:wind,36氪今年以来,特斯拉股价进入了震荡调整,估值压力只是一方面,外部因素对特斯拉的基本面与成长预期都产生了重大影响。

全球范围内的大通胀、欧洲能源危机对全球经济产生了明显的负面影响,不仅仅是悲观预期压制消费需求,更重要的是影响了新能源替代旧能源的节奏。在今年上半年,市场对新能源的态度普遍是长期看多,但短中期的分歧较大,看空新能源的投资者不在少数。

今年的疫情对特斯拉影响巨大,Q2收入同比虽然保持了正增长,但环比负增长却非常扎眼。在疫情的冲击下,对新能源短中期看淡的观点被大幅强化,叠加加息周期中利空科技股,特斯拉股价由此出现了多轮短期内的暴跌。

特斯拉今年的股价走势也能看出市场的纠结,能源切换的大趋势一定是确定的,新能源板块的长期价值是具备的,但是在能源切换的进程中,我们还要面对纷乱世界里的短期波折。在海外经济偏空的预期下,市场对边际上的风吹草动会十分敏感,即便特斯拉Q3业绩不及预期的程度并不严重,此刻的市场对此却很难做到宽容。

再回到特斯拉的基本面,彭博预测美国衰退将在12个月内来临,市场所担心的需求问题并非空穴来风。在此背景下,Q3特斯拉交付量不及预期的情况有一定概率会延续到Q4,随着海外经济衰退预期的升高,特斯拉未来业绩的不确定性由此增大。

价格逻辑方面,通胀不会马上消失,成本压力亦会因此持续,特斯拉在Q3提价的滞后效应可能会让Q4业绩受益。但是,汽车以档次划分的细分市场价格带相对确定,特斯拉的提价在其所在的价格带存在明显的天花板,在诸多负面外部因素的压制下,未来的提价空间可以说相当有限,特斯拉未来的业绩还是将会由需求逻辑主导。

增量空间方面,特斯拉的机会在于向卡车、皮卡等领域的渗透。关于特斯拉乗用车,目前定位豪华,暂时没有入门级品种,市场对特斯拉推出更便宜的车型抱有一定预期,但这一价格区间竞争激烈,太过便宜的车型也会影响到品牌定位。

由此可见,上述市场增量很难再短期内释放红利。再回看特斯拉的基本面,随着海外经济衰退预期的上升,特斯拉未来业绩的不确定性增大,同时当权益资产被看空,作为科技股领头羊之一的特斯拉似乎并不具备明显的抗跌属性。

好了,关于特斯拉利润超预期,但盘前跌了2800亿元就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “西湖”西湖大学成立5周年,施一公:做创新的守护者是使命也是未来

- “儿子”妈妈将50余万“读书钱”存儿子名下,19岁儿子取出转给女友,妈妈无奈起诉追回

- “力学”王博已任大连理工大学副校长

- “说了”云朵的话语,心灵的方剂 ——读周实《有些话语好像云朵》

- “超新星”云南天文台发现Ia型超新星前身星候选体

- “科幻”和成都和教育,一起遇见未来!两份重要“科幻教育”名单公布

- “红星”梁静茹南京演唱会再现“柱子票” 主办方:临时布置追光灯,正与观众沟通

- “导盲犬”视障女子自曝带导盲犬进公园遭保安阻拦 公园方:天色较晚不知其实情,沟通后已放行

- “小行星”首次!我国计划实施近地小行星防御任务

- “肿瘤”科学家揭示肿瘤免疫逃逸新机制,鉴定三个癌症生存相关因子,为肿瘤免疫治疗注入新动力

- “新能源”高质量发展调研行|联手成渝,南充这家新能源车企驶入发展“快车道”

- “银河”银河:吉利全面新能源转型的“关键先生”

- “证券”东方证券总裁鲁伟铭去年薪酬高达360万元 但还不如副总徐海宁?

- “新能源”能链智电与红湖新能源达成合作 提升广东地区公共充电网络运营水平

- “新能源”广汽埃安品牌传播部部长邱亮平提拔不慢 原下属谢雪峰已和他平级

- “猛龙”长城汽车持续加码新能源SUV市场

- “比亚迪”比亚迪单季盈利有望首次破百亿,高端化和出口是未来利润增长核心

- “销量”新能源品牌周销量公布:比亚迪稳居榜首 特斯拉失守前三

- “特斯拉”特斯拉车主看到账单人傻了 雨天开车抛锚修车要2.1万美元

- “联合体”新华职教丨铸强市域产教联合体 助力常州“新能源之都”建设