“机器人”上半年工业机器人市场不景气,五家龙头企业中仅这家盈利

今天,很高兴为大家分享来自界面新闻的上半年工业机器人市场不景气,五家龙头企业中仅这家盈利,如果您对上半年工业机器人市场不景气,五家龙头企业中仅这家盈利感兴趣,请往下看。

记者/王月伦

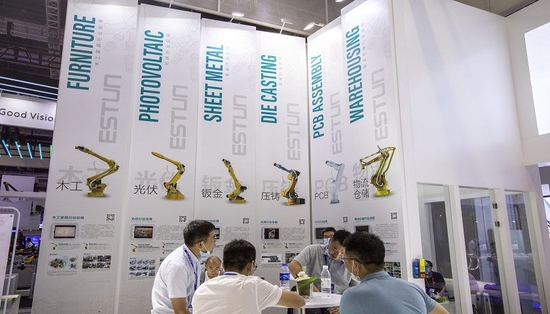

今年上半年,工业机器人企业业绩普遍亏损。在近期已披露半年业绩的五家国内工业机器人龙头企业中,唯有埃斯顿(002747.SZ)一家处于盈利状态。

8月30日晚间,埃斯顿公告称,其今年上半年营收为16.6亿元,同比增长6%;净利润7630万元,同比上涨两成。

另四家企业新松机器人(300024.SZ)、哈工智能(000584.SZ)、新时达(002527.SZ)与埃夫特(688165.SH)分别亏损1.5亿元、2.8亿元、2419万元及7225万元。

今年一季度,埃斯顿营收8亿元,同比上涨26.6%,净利润达6007万元,同比增长八成;二季度净利润为1623万元,同比下滑46.2%,环比下滑七成。

对于一季度业绩的大幅提升,埃斯顿解释称,一季度持续获得大额订单并陆续交付,该公司在国内的市场销售同比增长四成,其中机器人订单同比增长超50%。

埃斯顿的主营业务涵盖工业机器人及智能制造系统、自动化核心部件以及仪器仪表制造。

埃斯顿称,受益于动力电池、光伏等新能源行业的发展,其工业机器人及智能制造业务保持增长。今年上半该项业务营收达11.8亿元,占总营收的七成,同比增长8.7%。

但受上海4-5月疫情管控、出口新增订单减少等因素影响,通用自动化的行业景气度持续下行,且物流及商务交往阻断,其自动化解决方案产品的交付推迟,对收入、利润造成影响。

埃斯顿同时表示,重要原材料价格持续上涨带来成本压力。上半年,其工业机器人及智能制造业务毛利率34%,同比下降约0.46个百分点。

埃斯顿在一季报中提到,将通过提价、加大电子元器件国产替代等手段来消除成本对毛利率的影响。今年二季度,埃斯顿毛利率34.8%,相较一季度,回升了2.3个百分点。

工业机器人产业上游为核心零部件,中游为工业机器人本体生产,下游为基于终端行业特定需求的工业机器人系统集成。埃斯顿指出,价格维持高位的原材料,主要为磁钢、机器人上游减速器等零部件所需的金属原材料。

疫情和原材料价格上涨致工业机器人毛利率下滑,也是今年以来该行业普遍亏损的主要原因。

国家统计局7月15日统计数据显示,上半年国内工业机器人产量为20.2万台,同比下降逾11%。

新松机器人在半年报中表示,今年上半年受疫情影响,下游众多制造企业受到较大冲击,很多项目的招标、交付被一再推迟或取消。同时,上游原材料价格上涨的不确定性,使其毛利率面临下降风险。

今年上半年,新松机器人的毛利率为10.6%,同比下滑了2.5个百分点,其中一季度毛利率为13%,同比下滑近7个百分点。

哈工智能、新时达和埃夫特也先后对上半年业绩亏损做出上述类似解释。今年上半年,哈工智能营收下降超三成,亏损额同比扩大近3倍,毛利率同比下滑近2个百分点。

新时达则由盈转亏,从去年上半年盈利8856万至今年同期亏损2559万元,同比下降129%,毛利率下跌3.4个百分点;埃夫特净利润下滑24.6%,机器人业务毛利率下降1.6个百分点。

为应对原材料涨价,包括埃夫特、ABB、汇川技术(300124.SZ)、来福谐波在内的上游零部件和中游机器人厂商,今年也相继宣布产品涨价。

此外,埃夫特认为,上游核心零部件技术也是制约国内机器人利润水平的重要因素,机器人整机业务毛利率较低的主要原因之一是,核心零部件自主化率及国产化率不高。

核心零部件直接决定了工业机器人的性能、功能和可靠性,对机器人整机起着至关重要的作用。高工机器人数据显示,包括伺服系统、精密减速器、控制器在内的上游零部件,占到机器人生产总成本的六成。

界面新闻梳理发现,五家企业的半年报中,都频频提及供应链的“国产替代”,包括核心零部件在内的全产业链布局是重要趋势。

尽管上半年业绩承压,但五家企业对机器人未来的市场需求,尤其对机器人在锂电、光伏等新能源领域的应用,均持乐观的态度。

新松机器人在半年报中称,国内外疫情进一步暴露了企业用工困难的情况,加快了制造业企业使用机器代替人工的的步伐。除汽车、3C 等应用场景外,半导体、锂电等领域的工业机器人需求将大幅提升。

埃斯顿也表示,未来随着新能源汽车产业补贴逐年退坡,锂电企业对生产效率和产品稳定性的要求逐渐提高,其对机器人的使用也将逐渐增多,将成为未来数年机器人需求增长的引擎。

好了,关于上半年工业机器人市场不景气,五家龙头企业中仅这家盈利就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “尔森”用心倾听大自然的神秘邀约

- “考生”硕士统考发布报名提醒 考生需及时自查,抓紧时间修改

- “合肥市”“柿柿如意,柿如破竹”…… 高三学子“花式解压”

- “肌肉”磁铁刺激疗法可“对齐”肌肉纤维

- “低价”第15个双11:电商巨头争夺“最低价”、取消预售、开放生态

- “犯罪嫌疑人”湖南新化砍伤一对夫妇的犯罪嫌疑人落网,4人涉嫌窝藏罪被批捕

- “中国移动”中移动市场详情:合作伙伴大会重要发言及发布、反诈、5G应用获奖

- “血液”简单的血液检查调整可使重症监护治疗更安全

- “南充市”落马公安局长收受财物1365万被判7年:悔称利欲熏心,“金钱大厦”瞬间倾覆一生毁灭

- “高粱”河南固始有执法人员带人偷高粱?当地回应:涉事人员为行政执法大队人员,正调查

- “运营商”运营商本周行业动态:电信年度优秀领导及上半年重点工作考核出炉

- “发信息”特发信息今年上半年又亏损 还被立案调查 总经理伍历文怎么看?

- “液态”我国学者构建液态金属磁性微型软体机器人,可用于临床医学

- “人类”有了GPT-4之后,机器人把转笔、盘核桃都学会了

- “产品”用12万UGC造一个爆款 可以科技如何扎根家庭机器人赛道?

- “机器人”「天创机器人」完成超亿元C轮融资 ,加速工业智能运维落地应用|早起看早期

- “机器人”「天创机器人」完成超亿元C轮融资

- “卡诺”高质量发展调研行丨成都企业里的工业“裁缝高手”是如何炼成的?

- “机器人”「逐际动力」完成近2亿元天使轮和 Pre-A 轮融资

- “海尔”86mm创行业最薄机身!海尔全能Space扫拖机器人上市:开创全能无刷电机时代