“亿元”白酒淘汰赛加速:六家酒企半年营收破百亿,区域酒企逐渐边缘化

今天,很高兴为大家分享来自蓝鲸TMT的白酒淘汰赛加速:六家酒企半年营收破百亿,区域酒企逐渐边缘化,如果您对白酒淘汰赛加速:六家酒企半年营收破百亿,区域酒企逐渐边缘化感兴趣,请往下看。

随着半年报全部出炉,今年上半年白酒上市企业的家底也被逐一披露出来。

从业绩表现来看,白酒行业在持续强分化。尤其是受调整期影响,过去的黑马企业今年也没有保持住增长趋势,反而跌入谷底。

蓝鲸财经记者了解到,在动销缓销、库存高企的情况下,有大商在中秋旺季前拖着不打款不进货,而这种恶性循环将在下半年集中上演。

白酒淘汰赛的大幕早已拉开,谁能笑到最后?

持续两极分化

马太效应是近几年白酒行业的主题,今年上半年也不例外,而且伴随着时间推移,行业分化也随之加剧。

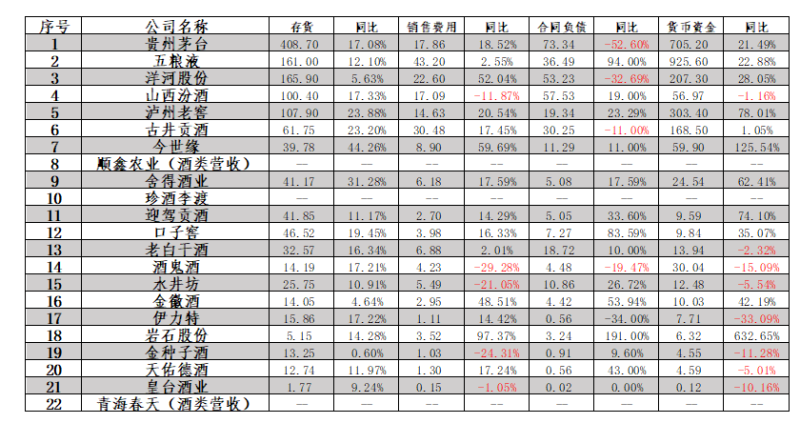

从下述表格情况来看,排行前六的酒企贵州茅台(600519.SH)、五粮液(000858.SZ)、洋河股份(002304.SZ)、山西汾酒(600809.SH)、泸州老窖(000568.SZ)和古井贡酒(000596.SZ),其营收净利润的增速均在双位数以上,且上半年的营收也均在百亿元以上。

不仅如此,上述这六家酒企的营收合计约为1818亿元,占全部白酒上市公司总营收的八成以上;与之相对的是,按营收降序排序,倒数的十家酒企的营收加起来刚刚过百亿,强者越强、弱者越弱的发展态势体现得淋漓尽致。

上市酒企业绩表(按营收降序排列,单位:亿元)

上市酒企业绩表(按营收降序排列,单位:亿元)其中,古井贡酒首次在半年报迈入了百亿营收的门槛,此前古井贡酒宣布2023年的业绩目标是两百亿元,按照半年报趋势,再加上国庆和春节前两个传统旺季,古井贡酒完成全年目标应无太大意外。

比起此前的增收不增利,岩石股份(600696.SH)上半年表现确实超出预期了,营收同比增长近70%,净利润同比增长近五成。

对于业绩的迅猛增长,岩石股份的解释是,在数字化推动产业发展的新趋势下,白酒消费群体的变化也催生着行业的新机遇,营销创新模式的确立对公司推动主业发展起到了积极的推进作用。

值得注意的是,在营收净利润飙升的同时,合同负债同比也大幅提升了近200%。合同负债这一指标是通常被认为是酒企业绩的蓄水池,代表了经销商向企业的打款意愿。这意味着,岩石股份的品牌力和渠道粘着力在不断提升,下半年可能有更好的表现。

当然也要看到的是,在品牌影响力增强的同时,岩石股份的销售费用也在上涨,上半年花了3亿多元,同比增长了近98%。作为一个新生的白酒品牌,在着力打造品牌力的阶段,深度投入是可以理解的。但是如何在利润与投入之间取得平衡,是岩石股份管理层需要思考的问题。

上半年营收、净利润双双下滑的唯有酒鬼酒(000799.SZ)和水井坊(600779.SH)。酒鬼酒的营收和净利润同比均下滑40%左右,合同负债同比也掉了近20%,实在令人跌破眼镜。要知道前几年中粮旗下的酒鬼酒一直是以一匹黑马的形象出现在行业里,业绩、股价双双飞升。反映到具体产品上,酒鬼酒几乎是全线产品下滑,内参系列、酒鬼系列、湘泉系列以及其他系列,上半年销售量分别为450吨、3019吨、597吨、1373吨,同比下滑26%、29%、81%、21%。

海通证券在5月份的研报中表示,酒鬼酒短期面临批价下行和库存去化的问题。此外公司自2022年起进行的渠道改革使经销商信心缺失和打款延后,也影响了短期业绩表现。

水井坊则是近年表现都在“掉头向下”,从财报来看,水井坊Q2连续低落,2020年—2023年,水井坊Q2净利润分别为-0.8亿、-0.4亿、0.07亿和0.4亿元。相当于水井坊近四年Q2净利润加起来还亏了近一个亿。

有业内人士对蓝鲸财经记者表示,酒鬼酒和水井坊都算是在上一轮行业调整期中受益的酒企,业绩也曾一路向上。在行业欣欣向荣之时可能掩盖了酒企自身的问题,到行业动销难的时候,企业的短板便被暴露出来。

“白酒行业已经进入新一轮调整周期,多家酒企面临库存高企、动销缓慢、价格倒挂等问题,下半年可能将有更多酒企将呈现出颓势。”上述业内人士称。

动销缓慢库存高企

中国酒业协会发布的《2023年中国白酒市场中期研究报告》指出,今年去库存成为行业首要任务,各大酒企都面临较大压力。

蓝鲸财经记者了解到,今年西南某省会城市排名前三名的大商,其手中握有的库存已高达数十亿元,严重占用了流动资金。

事实上,上述情况今年的白酒行业比比皆是。为了迅速回笼资金,不少经销商选择低价甩货,以致市面上价格乱象丛生。“除茅台外,几乎所有的酒企产品都价格倒挂。”一位业内人士称。

因此,理顺价格成为酒企今年的重中之重。

金沙酒业党委书记、总经理范世凯近期公开表示,华润酒业入主金沙酒业后,第一阶段的核心动作是整合和梳理。上半年金沙酒业降低了大约10个多亿的库存,库存基本消化完了。

范世凯称,少部分并不具备卖酒能力的经销商库存很大,眼下正在调整,通过退货等收尾动作,处理了一部分这样的经销商,避免了市场价格的扰乱。

眼下中秋旺季将至,但仍有经销商手中存在大批货物。一家酒企高层人员对蓝鲸财经记者透露,传统中秋旺季是经销商打款进货的重要节点,往年这时强势酒企的大单品会选择在此时期涨价。但今年完全不同,因为手中库存太高了,经销商就拖着不打款不进货。“今年春节前库存消化情况都不乐观。”

一位酒业大商高层也对蓝鲸财经记者表示,今年主要进五粮液、郎酒和部分用于礼品市场的货,中小酒企的应该不会进多少了。

为此酒企也在出台政策帮扶经销商共渡难关,比如伊力特(600197.SH),为减轻经销商资金压力,给予29家经销商授信,总额达1.8 亿元。岩石股份方面也有意通过经销商股权计划组建大商联盟体,以此稳定经销商资源、提升经销商能力、激励经销商自我实现。

单位:亿元

单位:亿元值得注意的是,除了渠道库存,酒企自身的库存也在不断增长。从上表来看,除了洋河、金徽酒(603919.SH)、金种子酒(600199.SH)和皇台酒业(000995.SZ),其余几家酒企的存货都呈双位数增长。

尤其值得注意的是,老白干酒(600559.SH)、酒鬼酒、水井坊、伊力特、金种子酒、天佑德酒(002646.SZ)和皇台酒业这几家营收排名靠后的酒企,其货币资金同比也在下降。

从上表数据来看,19家酒企的货币资金合计为2560亿元,其中茅台与五粮液货币资金之和就高达1630亿元,占全行业之和的60%以上。其中,五粮液最“有钱”,账面金额高达925亿元;皇台酒业最“穷”,货币资金仅0.12亿元。

白酒行业分析师肖竹青对蓝鲸财经记者指出,随着白酒行业进入深度结构性的调整期,龙头企业将会拥有越来越大的市场份额,区域白酒企业会逐渐边缘化,未来白酒行业会迎来更激烈的内卷式竞争。

好了,关于白酒淘汰赛加速:六家酒企半年营收破百亿,区域酒企逐渐边缘化就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “考生”下半年自考即将开始 省考试院发出温馨提示

- “父亲”父亲的眼神杀

- “这是”自内耗到自洽

- “大桥”G3铜陵长江公铁大桥先导索过江

- “某甲”父亲被羁押继母要离婚,未成年女儿谁来抚养?法官多方努力,难题解决了!

- “亚马逊”哪些以色列芯片公司已被美国企业收购?

- “结构”结核杆菌致病机制获揭示

- “装修”装修公司老板明知公司亏损仍吸引客户签合同,骗取上百人700余万,被判11年

- “射电”穿越80亿光年的快速射电暴源于一场“星系交通事故”

- “必胜客”必胜客最黑暗的料理来了

- “益康”倍益康上市几个月收入净利都大减 市值仅几亿 创始人张文有啥办法?

- “宁德”宁德时代三季报:业绩增速放缓、海外市场份额扩大

- “亿元”爱仕达董事长陈合林做铁锅起家 公司已连续亏损两年多他有啥招术?

- “营收”“酱油一哥”黯然失色!市值蒸发超5000亿,海天味业遭转型阵痛

- “发信息”特发信息今年上半年又亏损 还被立案调查 总经理伍历文怎么看?

- “上汽”广汽营收不是上汽对手不到其一半 但却更舍得投入研发费用?

- “茅台”蓄水池稳健!三季度贵州茅台预收账款达128亿元

- “茅台”“茅台现象”再现:9个月营收首破千亿,归母净利润增速逾19%

- “茅台”贵州茅台三季报:前三季度营收首破千亿、增速超18%

- “全聚德”连亏三年后,全聚德今年前三季净利暴涨140%!北京前门店春节排队232桌