“光电”IPO观察|无自主品牌、九成营收来自境外,联域光电能否成功IPO?

今天,很高兴为大家分享来自红星新闻的IPO观察|无自主品牌、九成营收来自境外,联域光电能否成功IPO?,如果您对IPO观察|无自主品牌、九成营收来自境外,联域光电能否成功IPO?感兴趣,请往下看。

LED照明企业深圳市联域光电股份有限公司(下称“联域光电”)近日更新了招股说明书。

红星资本局注意到,联域光电主营业务收入100%来自ODM模式,除毛利率呈下行趋势外,还存在无自主品牌、高度依赖境外市场、资产负债率远超可比公司等风险点。除此之外,最新一期财报显示,联域光电两家重要子公司均处于亏损状态,而另外三家子公司的净利润亦为负值。

↑资料配图 图据视觉中国

↑资料配图 图据视觉中国无自主品牌

销售全靠ODM模式

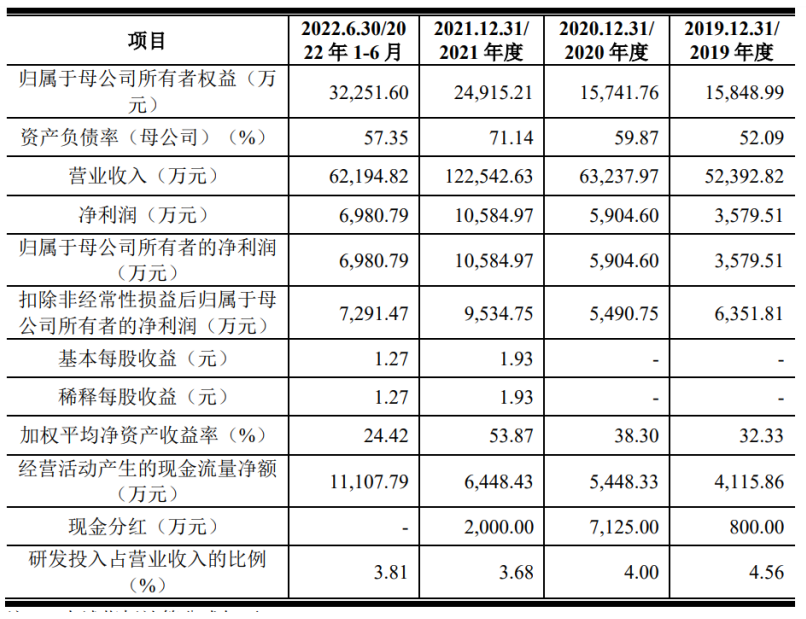

招股书显示,联域光电主营中、大功率LED照明产品的研发、生产与销售,产品主要应用于户外、工业照明领域。招股书显示,2019至2021年及2022年1-6月(报告期),公司的营业收入分别为5.23亿元、6.32亿元、12.25亿元及6.22亿元。

↑图据联域光电招股书

↑图据联域光电招股书值得注意的是,联域光电收入100%依靠ODM模式(即代工模式)支撑,并未打造自主品牌。

招股书显示,联域光电通过ODM模式向客户进行直销。报告期各期,ODM直销模式收入分别为52166万元、63014万元、122148万元和62010万元,占主营业务收入的100%、100%、100%和100%。

反观联域光电招股书中进行对比的同行,红星资本局注意到,立达信(605365.SH)、阳光照明(600261.SH)等企业都在发力打造自主品牌。

据阳光照明2022年半年报,阳光照明称将大力拓展自主品牌产品销售渠道,提升自主品牌产品的销售占比。其中其自有品牌“Energetic”、“MEGAMAN”、“Nordlux”等的拓展,依托本地经销商以及亚马逊等海外电商平台导流,实现自主品牌产品的销售。

阳光照明称,对自主品牌,将做好产品大会、经销商会议、展会等,从而提升品牌,提高自主品牌溢价能力,减少工厂到终端的环节,提高公司产品毛利率。

立达信也提到,国内市场自主品牌教育照明业务需求增长。立达信品牌通过中国教育装备展示会等多种渠道对教育照明相关产品进行宣传推广,取得了良好效果,先后打开了福建、四川、湖南、山东、广东、浙江、北京和上海等地的教育照明市场,实现品牌收入的较快增长。

联域光电也表示,一般而言,自主品牌产品毛利率较高、ODM模式产品毛利率较低。同行业可比公司中,立达信、阳光照明除ODM/OEM业务外,还兼有部分自主品牌业务,由于培育自主品牌需要投入较大的广告宣传费及市场开拓费用,在销售费用率较高的同时一般毛利率也较高。恒太照明为ODM业务,无自有品牌,联域光电销售模式与恒太照明相近,因此毛利率低于立达信、阳光照明。

毛利率趋势下行

九成营收来自境外

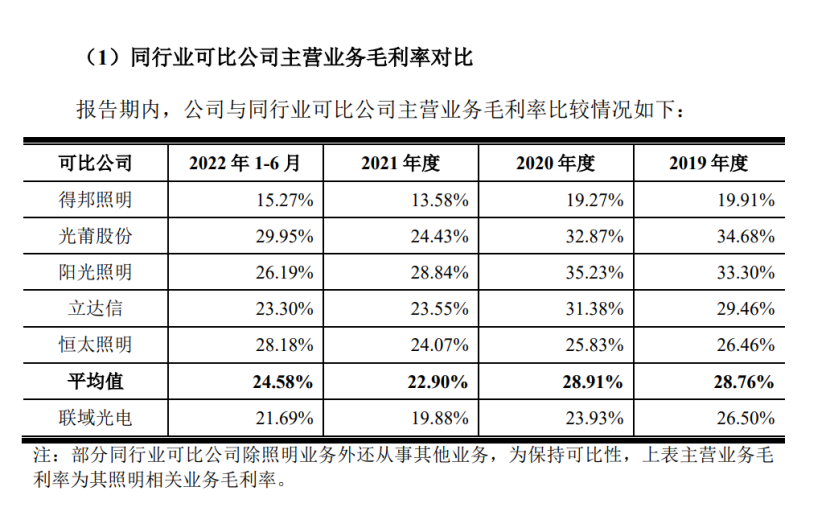

联域光电产品毛利率方面,整体呈现下行趋势,且主营业务毛利率均低于同行。

报告期内,联域光电主营业务毛利率分别为26.50%、23.93%、19.88%和21.69%。联域光电表示,未来如果产品销售价格下降、汇率波动加剧、主要材料价格大幅上升或是公司不能持续为客户提供具有竞争力的新产品,公司产品的毛利率将面临下降的风险,进而对公司盈利能力产生不利影响。

↑图据联域光电招股书

↑图据联域光电招股书与同行相比,联域光电的毛利率均低于同行可比公司的均值。上述得邦照明、光莆股份等在报告期内的毛利率均值分别为28.76%、28.91%、22.90%、24.58%。

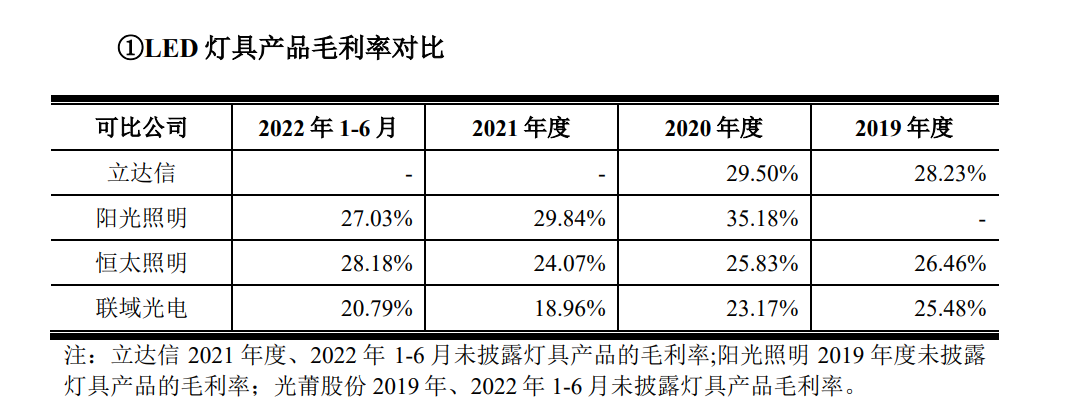

具体产品上,根据招股书,联域光电的产品主要为LED灯具和LED光源。

报告期内,联域光电LED灯具产品的毛利率分别为25.48%、23.17%、18.96%、20.79%,低于恒太照明同期的26.46%、25.83%、24.07%、28.18%。与阳光照明同期的35.18%、29.84%、27.03%相比,也有差距。

另外,联域光电的LED光源产品毛利率同样如此。报告期内,联域光电的LED光源产品毛利率分别为29.68%、27.02%、24.41%、24.54%,同行阳光照明在2020年、2021年、2022年上半年该产品的毛利率分别为35.31%、26.22%、24.54%。

除毛利率外,值得注意的是,联域光电九成营收均来自境外。联域光电表示,报告期各期,联域光电境外销售收入占主营业务收入比例分别为91.63%、93.67%、94.19%和 94.76%,占比较高。主要销售国贸易政策变化、汇率变动等因素对公司经营业绩有较大影响。

其中联域光电指出,对美国客户销售收入金额分别为37025万元、45966万元、93351万元和49944万元,占主营业务收入的比例分别为70.98%、72.95%、76.42%和80.54%。

对于主要销售国贸易政策变化风险,联域光电表示,受中美贸易摩擦影响,公司出口至美国的LED灯具及部分LED光源涉及加征关税,主要适用税率为25%,一定程度上提高了美国客户的采购成本并可能传导至公司产品价格。

资产负债率均均超50%

远超同行可比公司均值

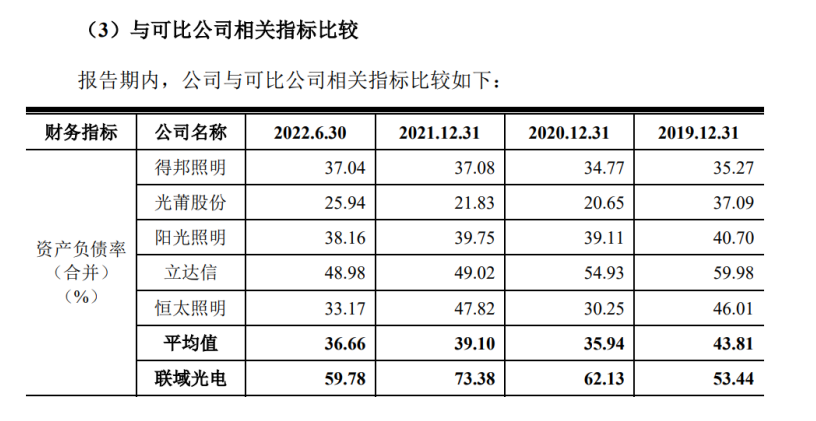

据招股书,报告期各期,联域光电合并资产负债率均超50%以上,远超同行可比公司的均值。

招股书显示,报告期各期,公司资产负债率(合并)分别为53.44%、62.13%、73.38%和59.78%。而得邦照明、光莆股份等在报告期各期末的资产负债率均值为43.81%、35.94%、39.10%、36.66%。

↑图据联域光电招股书

↑图据联域光电招股书据招股书,联域光电2019年末至2021年末,基于提升资金利用效率、充分利用自身商业信用的考虑,公司逐步增加以应付票据结算的采购交易比例,从而使得流动比率、速动比率有所下降,资产负债率则有所提升。公司实施分红以及2021年开始执行新租赁准则导致一年内到期租赁负债增加,使得流动比率、速动比率有所下降,资产负债率则有所提升。

对于远超同行业可比公司均值,联域光电则称,主要系上述公司为已上市公司,资本实力较强。公司目前主要依靠自身盈余等方式满足日常资金需求、缺少外部融资渠道,故偿债能力指标低于同行业可比公司。

毛利率下行,没有自主品牌并高度依赖境外市场的联域光电,能否IPO“闯关”成功,红星资本局将持续关注。

编辑 杨程

好了,关于IPO观察|无自主品牌、九成营收来自境外,联域光电能否成功IPO?就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “考生”下半年自考即将开始 省考试院发出温馨提示

- “父亲”父亲的眼神杀

- “这是”自内耗到自洽

- “大桥”G3铜陵长江公铁大桥先导索过江

- “某甲”父亲被羁押继母要离婚,未成年女儿谁来抚养?法官多方努力,难题解决了!

- “亚马逊”哪些以色列芯片公司已被美国企业收购?

- “结构”结核杆菌致病机制获揭示

- “装修”装修公司老板明知公司亏损仍吸引客户签合同,骗取上百人700余万,被判11年

- “射电”穿越80亿光年的快速射电暴源于一场“星系交通事故”

- “必胜客”必胜客最黑暗的料理来了

- “万元”中大型纯电SUV再添一员:昊铂HT开启预售

- “品牌”B站全力“备战”双11 或成电商平台最大增长来源

- “新能源”广汽埃安品牌传播部部长邱亮平提拔不慢 原下属谢雪峰已和他平级

- “消费者”2023年黑猫投诉夏季家电投诉榜

- “冰城”陆正耀模式接班人,两个河南狠人

- “红星”茶颜悦色否认IPO传闻:目前没有上市计划,没有开放加盟

- “亿元”零跑汽车发布三季度财报:毛利率首度转正,明年力争月销3万辆

- “亿元”毛利率首度转正:零跑汽车明年力争月销3万辆,毛利率冲刺5%-10%

- “中国电信”某运营商一原集团高管还有6年才出狱 当年光收通鼎光电就600多万 竟是为了干这件事!

- “米兰”致敬开创者|以品质医美建设品牌理念、发展企业文化——对话四川米兰柏羽医学美容医院品牌创作部内容副总监肖明辉