“供应链”蔚来“失速”,李斌两难:曾经最放心的供应链,扼住蔚来咽喉

今天,很高兴为大家分享来自时代财经的蔚来“失速”,李斌两难:曾经最放心的供应链,扼住蔚来咽喉,如果您对蔚来“失速”,李斌两难:曾经最放心的供应链,扼住蔚来咽喉感兴趣,请往下看。

相比销售,供应端的问题或许更棘手

刚刚过去的11月,蔚来汽车交付1.4万辆,尽管在造车新势力中仍排哪吒、理想之后,但足以让蔚来董事长、CEO李斌喘口大气。

对尚未进入盈利期的蔚来而言,交付量便是投资者最重要的衡量指标,反应着当下发展状态,也代表着未来发展潜力。

今年以来,蔚来已经历4个月交付量环比下滑,及3个月交付量同比下滑或增长不足5%。这足以让李斌与广大投资者感到焦虑,毕竟在蔚来交付量增长放缓时,如比亚迪、广汽埃安、哪吒汽车等对手们可并未松劲,其交付量的攀升,很快让蔚来在销量排行榜上名次下落。

汽车行业中,销量的下跌常被认为是销售端或产品端出现问题,但对蔚来而言,来自供应端的问题或许更为严峻。

12月9日,汽车行业分析师钟师向时代周报记者表示,因传统燃油车市场基本被瓜分完毕,汽车产业需要转型,政策也支持新能源车发展,此前一波“外部创业者”被吸引进新能源车赛道。彼时供应链不是问题,传统汽车厂值得夸耀的生产要素,造车新势力可通过建厂、招聘人员等方式获得,后者多以商业模式、智能系统等打差异化,锚定目标消费人群。

在大多数时候,该发展逻辑并未显现弊端。然而当疫情等突发因素出现,供应链持续波动,蔚来在生产制造、供应链方面的劣势便凸显出来。

“传统车企供应链能力强且资金充足,只要花钱基本就能买到(部件)。通过并购和产能转移,这些传统车企的新能源汽车产能爬坡比较快。”12月5日,全国乘用车市场信息联席会秘书长崔东树告诉时代周报记者。

曾经造车势力轻视的供应链,如今成为传统车企的致胜之宝,反过来扼住了蔚来的咽喉,当后者开始重视准备弥补时,又将陷入一场长周期的投入,不仅短期难见效,恐还将进一步延长企业营收平衡时间点。

供应链波动拖累交付

对于蔚来的定位,李斌曾说:蔚来的竞争对手不是特斯拉,而是BBA(奔驰、宝马、奥迪)。这意味着蔚来不仅要在豪华品牌汽车市场站稳,还要赶超捷豹路虎、凯迪拉克、雷克萨斯,方才能与BBA一较高下。

李斌,图源:视觉中国

李斌,图源:视觉中国据媒体报道,2021年奔驰、奥迪在华月均销量便达到6万辆上下,宝马甚至达到7万辆,这对月交付量刚重回万辆水平的蔚来来说,无疑相差甚远。

事实上,不仅远不及BBA,即便在新能源市场,甚至造车新势力中,蔚来今年的表现也难言乐观。

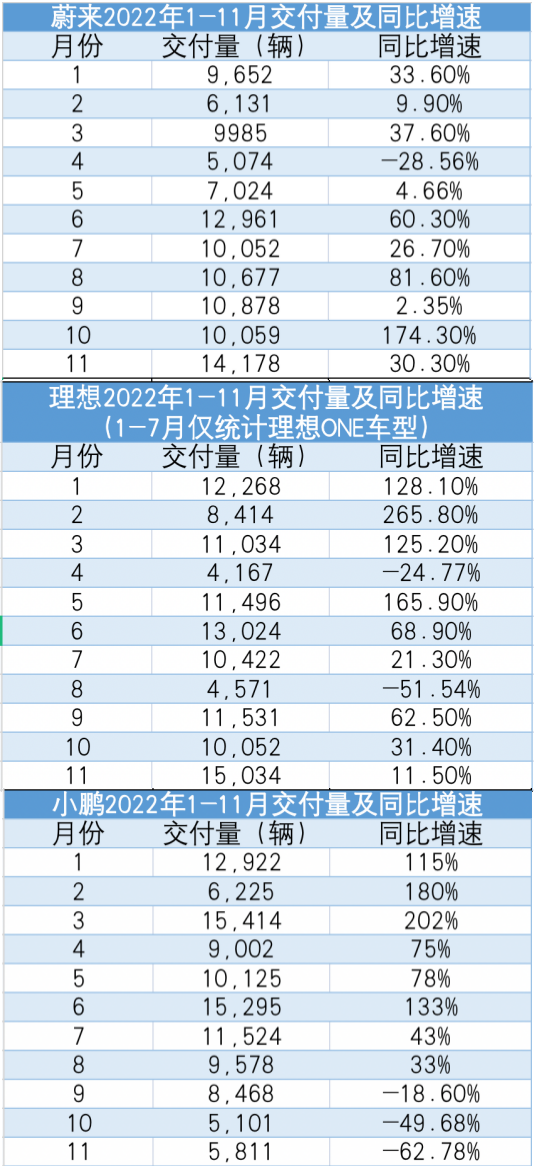

据时代周报记者统计,今年前11个月,蔚来月交付量有7个月同比增速在2%~38%,仅1个月实现交付量翻倍,还有1个月出现同比下滑。同期,小鹏和理想虽也面临部分月份交付量不振,但均有多个月份交付量翻倍增长。

时代周报记者制表,数据来源:企业公告及官方微信公众号

时代周报记者制表,数据来源:企业公告及官方微信公众号相比之下,传统车企今年在新能源领域势头强劲,前11个月,比亚迪新能源车产量和销量同比增长2倍以上,前10个月,广汽埃安产销量均增长1倍以上。

蔚来汽车为何“变慢”了,与其说是车不好卖,不如说是车不好造。

时代周报记者注意到,对于今年的发展困境,蔚来不止一次归咎于供应限制和疫情影响:4月供应限制和疫情造成生产中断,吉林等地供应链合作伙伴停产;7月压铸件供应不足使蔚来ET7少生产了几千辆;11月有消息爆出蔚来两座工厂因疫情影响停产。

这直接导致蔚来在销售端交付周期相对较长。

12月9日,时代周报记者就热销车型咨询广州多家新能源汽车门店了解到,目前订货时间较长的是理想L9,交付周期超2个月,其次是蔚来ES7,订货周期为3-5周,据工作人员介绍,这已是蔚来产能爬坡后,供应紧缺情况得到大大缓解的结果。

多数新能源车品牌热销车型订货周期更短,如哪吒V大部分配置均有现车,极氪001、零跑T03以及小鹏P7、P5部分配置有现车。极氪001无现车的配置预定后一个月内可到店,小鹏P7和P5无现车的配置预定后可2-4周内提车,比亚迪宋 PLUS DM-i110km和51km续航版预定后基本会在12月(当月内)到货。

供应链动荡,所有车企均受影响,蔚来不是唯一“受害者”,但相比之下,如比亚迪这类传统车企,在供应链方面更具优势与话语权,这是后者今年依然保持销量高速增长的原因。

供应链布局不足话语权弱

与传统车企在供应链方面有着十几年甚至几十年积累不同,蔚来作为行业后来者,一方面短期内难以补齐供应链短板;另一方面,其在发展之初对供应链也重视不足,似乎并不认为早已成熟的汽车供应链会成为制约自己发展的一大掣肘。

图源:图虫创意

图源:图虫创意事实上,在发展之初,蔚来也确实未碰见供应链难题,但当疫情、缺芯等突发情况相继暴发,同时产销扩展到一定规模,蔚来的供应链难题便被成倍放大。

就供应链波动对新车交付影响、蔚来如何增强供应链把控能力及扩张策略调整等,时代周报记者联系蔚来相关负责人并向公司发送邮件,截至发稿未获回复。

“整个汽车产业链供应如今已无大问题,只是在部件供应紧张时,供应链企业更倾向于供给产品量大的车企,包括有新能源车型的传统车企。” 北京航空航天大学汽车工程系教授徐向阳向时代周报记者表示。

当供应链持续动荡,传统车企的护城河便开始显现。

12月5日,广汽埃安相关负责人告诉时代周报记者,应对汽车供应链紧张,埃安的措施包括提前做好疫情应对准备,支援供应商生产等,目前埃安主销车型订单周期在一个半月左右。除新能源专用领域(如三电:电池、电驱、电控)埃安布局了专门的供应链外,其他传统领域(如车身、底盘、内外饰等)埃安沿用了广汽集团配套体系中的优质资源,与传祺共用。

采用垂直整合模式的比亚迪,在供应链方面展现出更强的抗冲击性。

据媒体统计,比亚迪几乎具备所有核心零部件自研自产能力,包括车架、制动器、驱动电机、电机控制器等。其电器总成11个零部件中有8个自供,动力系统13个零部件均可自供,仅通用件等零件选择外采。即便在为数不多的外采方面,比亚迪零部件供应商分布全国各地,供应商可替代性也相对较强。

“比亚迪的零件基本都是自己生产,动力电池不仅自己用,还供给其他车企,所以比亚迪在供应链方面基本没什么问题。”12月6日,一名比亚迪内部人士告诉时代周报记者,虽然比亚迪当下也产能吃紧,但这主要是生产组装的问题,并非供应链方面的问题。

图源:图虫创意

图源:图虫创意相比之下,蔚来在采购关键部件方面,对供应商的依赖性相对更强。以动力电池为例,蔚来最主要的电池供应商是宁德时代,平安证券研报显示,宁德时代的第一大客户是特斯拉,2021年特斯拉、蔚来汽车和小鹏汽车采购量占宁德时代磷酸铁锂电池总出货量的18.7%、为8.6%和7.4%。

就是否对大客户供应产品时有偏向问题,时代周报记者从某动力电池企业处了解到,产能吃紧情况下,动力电池企业确实会对大客户有偏向。

事实上,蔚来也尝试拓展动力电池供应商,避免对宁德时代过于依赖,例如蔚来新品牌“阿尔卑斯”与中创新航、比亚迪弗迪电池等确定电池供应合作。不过,中创新航已有广汽埃安、小鹏、零跑等客户,比亚迪弗迪电池已有福特、一汽等客户,相比之下蔚来未见得是其中大客户。

不仅动力电池,据爱普搜汽车统计,蔚来畅销的ES7中,多数零部件厂商也并非仅供给蔚来。如动力系统方面,宁德时代子公司江苏时代新能源科技、安森美半导体(上海)、联合电子、麦格纳动力总成均是蔚来供应商,但其同时也供给多个汽车客户。蔚来作为众多客户之一,话语权相对较弱,一旦供应链出现波动,难免受到影响。

尽管也有部分零部件蔚来把控较深,但数量相对较少,且大多非核心零部件。以ET7为例,该车型中蔚来把控较深的部件包括动力系统中的电驱动系统,这来自蔚来汽车自有的核心零部件生产基地蔚然(南京)动力科技。此外,还有底盘或通用件中自供的空悬ECU、智能底盘域控制器,以及智能网联系统中与Nreal联合开发的AR眼镜、与NOLO联合开发的VR眼镜。

不仅在供应链方面,即便在扩产建厂上,传统车企也更具优势。以埃安为例,在感到产能压力后,其今年火速收获第二座工厂,该厂直接由广汽旗下燃油车工厂改造而来,仅7个月便竣工投产,投产后整体规划年产能超40万辆。

如此扩产速度,是造车新势力们难以企及的。目前,蔚来还在计划2024年落成新生产基地并投产、理想则计划2025年前建成北京和重庆工厂。

补齐短板重投动力电池

针对供应链短板,李斌并非没有考虑。

2021年年底,李斌在接受媒体采访时便表示,当年全行业面临的供应链问题是让他特别睡不着的事情。当年的缺芯问题让他有一些新的思考,包括如何确保供应链安全性、保证公司尽可能平稳运行。

“我们和供应链合作伙伴会讨论3年、5年的长期规划,让他们去匹配产能的时候能有前置准备。”李斌表示。对于是否参考比亚迪、长城做供应链布局,李斌不予置否,只称“每个公司的策略不太一样”。

从今年蔚来的投资方向看,李斌短期内似乎并无深度布局供应链的打算,而是将有限的资源投入占新能源整车成本40%左右的动力电池。

图源:图虫创意

图源:图虫创意今年5月,蔚来被曝出投资2.185亿元在上海新建研发项目,从事锂离子电芯和电池包研发的31个研发实验室等;6月,李斌透露蔚来拥有超400人的电池相关团队,正建立与增强电池体系化研发和工业化能力;随后,蔚来又成立蔚来电池科技(安徽)有限公司,注册资本高达20亿元。

自研之外,投资动力电池产业上游,是蔚来增强电池把控能的一个重要方式。今年9月,蔚来全资子公司与澳大利亚矿产勘探和开发公司绿翼资源达成战略融资交易,后者将参与锂矿开发。

此前,李斌持股的合肥蓝色里程创业投资合伙企业投资卫蓝新能源,后者与蔚来合作,计划最快今年年底量产混合固液电池。此外,蔚来还与理想、小鹏等企业共同出资24.3亿元,投资动力电池企业欣旺达。

“整车企业只要到一定规模一定会涉足动力电池领域。通过投资持股可以保证供应,在与电池厂商谈判时手握筹码。目前整车企业涉足动力电池自研也有一定基础,国内已形成动力电池产业链,拥有一批动力电池人才。”徐向阳表示。

一名新能源汽车业内人士告诉时代周报记者,随着更多电池企业入局,宁德时代和比亚迪在动力电池领域两家独大的局面一定会改变。基于整车厂跨行做电池难度大、时间周期长,参考丰田投资培育产业链公司的做法培育外部电池企业,是目前比较合适的做法。

李斌在近日公司内部讲话中也表示,蔚来要在2024年全年盈利,并在10万元左右的大众市场把单车毛利做到20%以上,必须自己做电池和芯片,“否则一点机会没有”。

据李斌计算,电池厂商若有20%毛利率,蔚来自己造电池,公司就能多出8%毛利率。

这看上去似乎是颇为矛盾的说法,尽管自造电池、芯片能提升企业利润,但这并非立竿见影之事,尤其前期的大量投入,更将拉低企业毛利率。今年蔚来在动力电池领域大举投资,何时可见回报尚未可知,但短期内势必将影响蔚来的盈利目标。

图源:图虫创意

图源:图虫创意长周期投入盈亏难平衡

在近期的公司内部讲话中,李斌再提盈亏平衡目标,称2024年蔚来可实现盈亏平衡。

而在蔚来刚交出的第三季度财报中,公司净亏损41.1亿元,与上年同期相比增亏392.1%,与上一季度相比增亏49.1%,亏损额创下新高。

研发投入、营销投入、品牌建设……本就处于烧钱状态的蔚来,眼下为保供应链,还在加大动力电池、芯片领域的投入,资金压力可想而知。

在此背景下,如果2024年仍不能实现盈亏平衡,蔚来还有多少钱可以烧?

崔树东告诉时代周报记者,“蔚小理”如今的核心竞争力,体现在先发优势和品牌影响力,以及在资本市场获得较大支持。

相比后续因各种因素上市受阻或进程缓慢的威马、天际等车企,2018年便美股上市、今年港股二次上市的蔚来已享受过2020年股价暴涨11倍的红利。

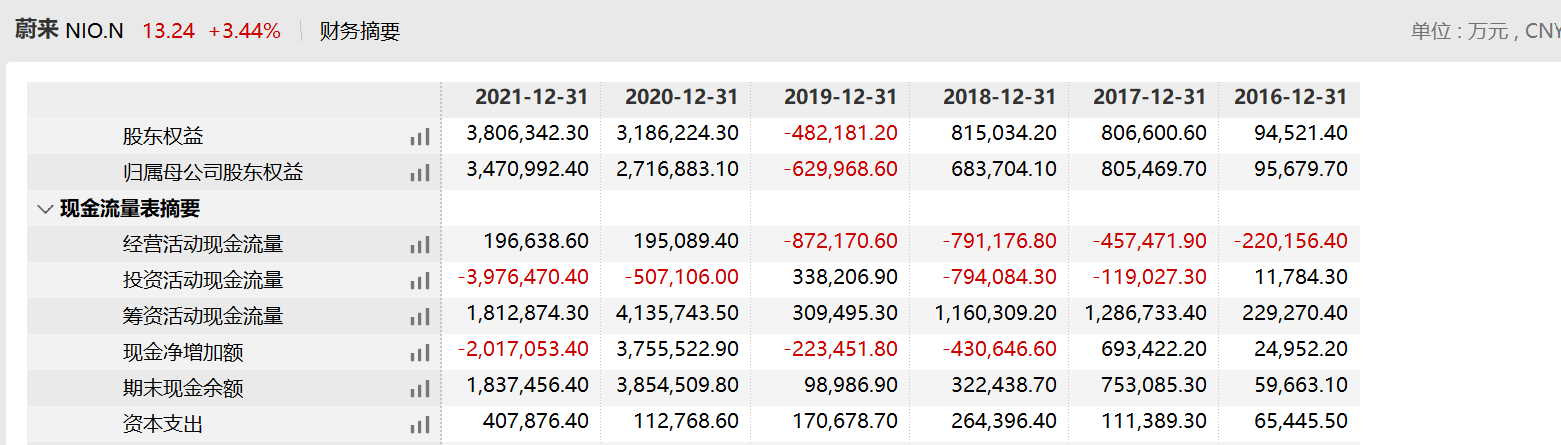

万得金融终端显示,截至2021年年底,蔚来账上还躺着183.75亿元现金余额。

尽管账面仍有现金,但对烧钱的蔚来而言,183.75亿元并不能支撑太久。万得金融终端显示,2021年,蔚来投资活动现金流总计流出397.65亿元,而当年筹资活动现金流量又比上一年减少200多亿元。蔚来2021年年底现金余额比上一年减少近半。

图源:万得金融

图源:万得金融如今为保供应链,蔚来又重金投向长回报周期的电池领域,想在2024年实现盈亏平衡目标,难度可想而知。

据李斌判断,蔚来从2019年到2023年、2024年进入资格赛阶段,开始通过小组赛、资格赛赢得参与最终竞争的资格,大约在2024年、2025年起,整个行业会进入最终决赛阶段。

从目前情况看,留给蔚来的时间已经不多。

好了,关于蔚来“失速”,李斌两难:曾经最放心的供应链,扼住蔚来咽喉就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “考生”下半年自考即将开始 省考试院发出温馨提示

- “父亲”父亲的眼神杀

- “这是”自内耗到自洽

- “大桥”G3铜陵长江公铁大桥先导索过江

- “某甲”父亲被羁押继母要离婚,未成年女儿谁来抚养?法官多方努力,难题解决了!

- “亚马逊”哪些以色列芯片公司已被美国企业收购?

- “结构”结核杆菌致病机制获揭示

- “装修”装修公司老板明知公司亏损仍吸引客户签合同,骗取上百人700余万,被判11年

- “射电”穿越80亿光年的快速射电暴源于一场“星系交通事故”

- “必胜客”必胜客最黑暗的料理来了

- “宁德”宁德时代三季报:业绩增速放缓、海外市场份额扩大

- “新能源”高质量发展调研行|联手成渝,南充这家新能源车企驶入发展“快车道”

- “菜鸟”天猫“双11”物流措施发布 大促可享半日达

- “银河”银河:吉利全面新能源转型的“关键先生”

- “宁德”宁德时代发布三季报,返利计提、海外业务受投资者广泛关注丨公司洞察

- “宁德”V观财报|宁德时代第三季度净利增长10.66% 股价创两年半新低

- “新能源”能链智电与红湖新能源达成合作 提升广东地区公共充电网络运营水平

- “新能源”广汽埃安品牌传播部部长邱亮平提拔不慢 原下属谢雪峰已和他平级

- “猛龙”长城汽车持续加码新能源SUV市场

- “比亚迪”比亚迪单季盈利有望首次破百亿,高端化和出口是未来利润增长核心