“奶酪”妙可蓝多怎么了?2022年总营收48亿,净利首次出现下滑

今天,很高兴为大家分享来自红星新闻的妙可蓝多怎么了?2022年总营收48亿,净利首次出现下滑,如果您对妙可蓝多怎么了?2022年总营收48亿,净利首次出现下滑感兴趣,请往下看。

红星资本局3月24日消息,今日,妙可蓝多(600882.SH)发布了2022年年度报告:总营收48.3亿元,同比增长7.8%;归母净利润1.35亿元,同比下降12.32%,扣非净利润6692.40万元,同比下降45.14%。

值得注意的是,2016年妙可蓝多借壳上市后,经历了两年动荡时期,自2018年其归母净利润便呈现不断上涨的趋势。2018-2021年,妙可蓝多营收分别同比增长24.82%、42.32%、63.2%、57.31%,净利润分别同比增长148.69%、80.72%、208.16%、160.60%。

截图自东方财富网

截图自东方财富网对比自2018年以来的历年数据,妙可蓝多去年归母净利润首次出现下滑的趋势,妙可蓝多怎么了?

妙可蓝多毛利率下滑

本为需求旺季的四季度现净亏损

对于2022年净利润下滑的业绩,妙可蓝多解释为,受交通物流不畅、原材料价格上涨、竞争加剧、消费疲软等影响。

红星资本局注意到,妙可蓝多引以为傲的高毛利率已出现下降。

2022年,妙可蓝多毛利率为34.09%,相比于2021年的38.14%减少了4.04个百分点,其中,妙可蓝多主营业务奶酪的毛利率下降最甚。

对此,妙可蓝多解释称,受交通物流不畅及国际大宗商品价格上涨影响,公司原辅材料和物流成本大幅上涨,公司奶酪板块毛利率有所下滑。

据妙可蓝多介绍,公司奶酪产品的主要原料来自国际市场采购,国际大宗原料市场的价格波动直接影响产品利润以及公司现金流;在国内,公司原料乳采购规模较大,其价格波动对公司经营业绩也存在较大影响。

三季度业绩会上,妙可蓝多便表示,受疫情影响,公司高毛利零售产品增速有所放缓,同时原辅材料价格上涨,公司营业成本较上年同期增加,导致整体毛利率有所下降。公司通过更加细致的供应链管理,扩展更大范围的采购来源、拓宽更多的供应商渠道,并通过套保、锁汇等方式来应对供应商价格的上涨。公司也会布局以国内奶源作为原料来生产奶酪,以期应对较为多变的国际供应形势。

当时,妙可蓝多还称,在疫情后随着商超客流恢复,同时第四季度是奶酪的传统需求旺季,以及春节提前备货等因素影响下,预计以奶酪棒为代表的高毛利率的即食营养系列产品也将迎来需求复苏。

但从目前的业绩来看,妙可蓝多对原材料上涨的应对并未成功。相反,第四季度,妙可蓝多出现了净亏损的情况。

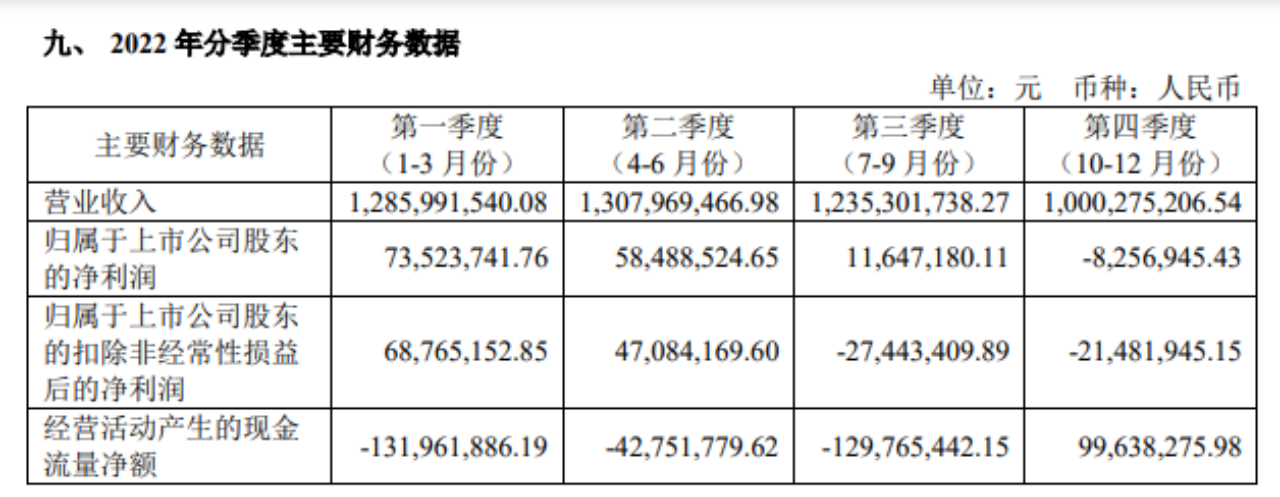

(截图自妙可蓝多2022年财报)

(截图自妙可蓝多2022年财报)据2022年财报,妙可蓝多第四季度归母净亏损825.69万元,扣非净亏损2148.19万元。妙可蓝多解释称,受外部环境变化影响导致营业收入减少及原材料成本上升。红星资本局以投资者身份咨询妙可蓝多董事会办公室,对方表示,具体影响包括交通运输不畅、原材料上涨等因素。

市场规模增速放缓

竞争加剧价格贵,销售端或承压

“竞争加剧”是妙可蓝多承认自己业绩被影响的原因之一。

妙可蓝多在自身风险提示里也写道,随着海外奶酪品牌大举进军中国、国内大型乳制品企业纷纷关注奶酪领域,市场竞争加剧;同时,消费者对于奶酪产品的了解程度加深,将会带来市场细化程度的提高,对公司利润与销售额造成直接的压力。

据了解,除本就占据不少市场份额的国内外老牌品牌外,近两年国内也出现了一众新奶酪品牌,如奶酪博士、妙飞、吉士汀、酪神世家。这些新品牌也都受到了资本的青睐。

奶酪博士的投资方有挑战者创投、红杉中国、万物资本、星纳赫资本、今日资本等;酪神世家被君乐宝收购,背后投资方有红杉资本和高瓴资本;妙飞的投资方有经纬中国、瓴创投领投,钟鼎资本等。

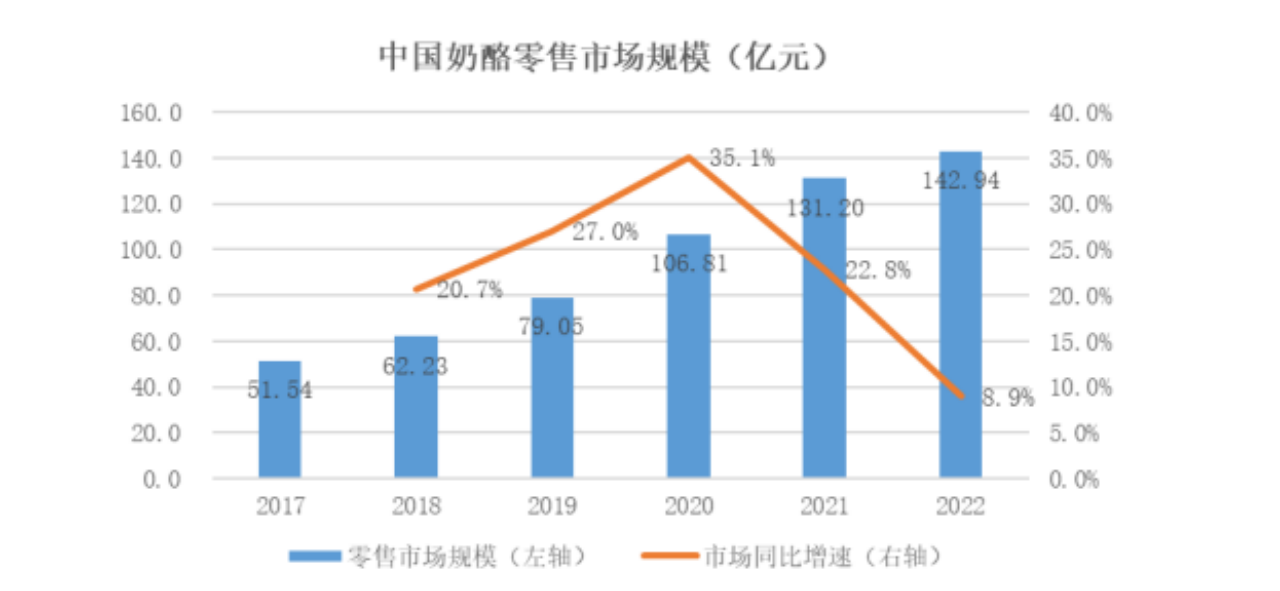

而据Euromonitor最新数据统计,中国奶酪零食市场规模自2020年增速开始放缓。

截图自妙可蓝多2022年财报

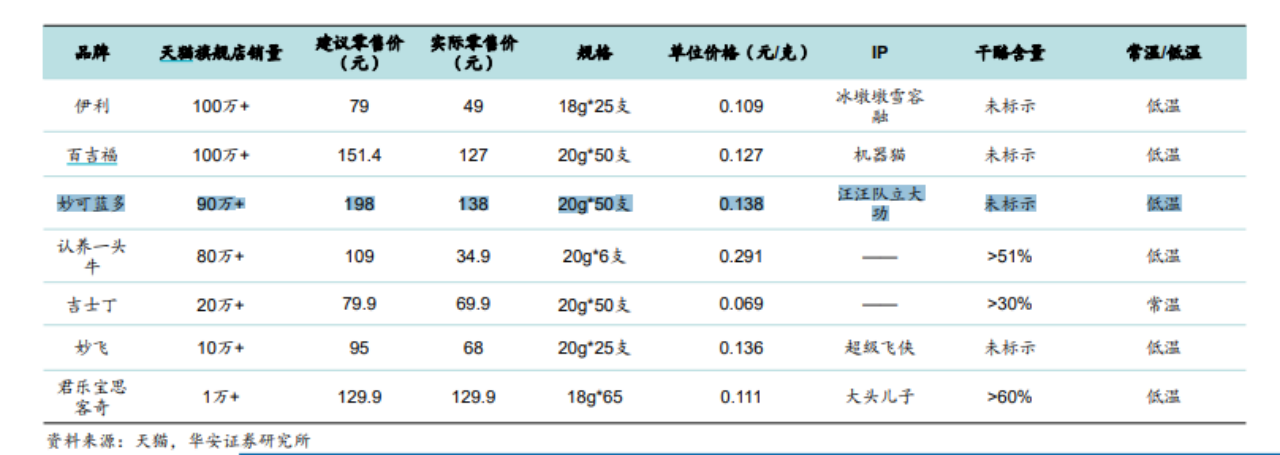

截图自妙可蓝多2022年财报市场上也因竞争激烈出现了价格战的情况。以妙可蓝多制胜法宝奶酪棒为例,华安证券在2022年3月指出,奶酪棒吸引新老玩家入局,打折促销成为常态,以电商渠道为例,头部品牌以低价策略抢占最大销量。

在此情况下, 妙可蓝多单价为0.138元/克,比伊利、百吉福、吉士丁、妙飞、君乐宝等品牌都贵。

截图自华安证券研报

截图自华安证券研报妙可蓝多副董事长、总经理柴琇在2022年度业绩说明会上还表示,妙可蓝多作为行业的头部品牌,有责任维护价格的稳定,不会主动发起价格战,但是在战术上公司会根据竞争情况积极应对。

在当前奶酪棒产品之间的差异化并不大的情况,高价的妙可蓝多能留住消费者吗?

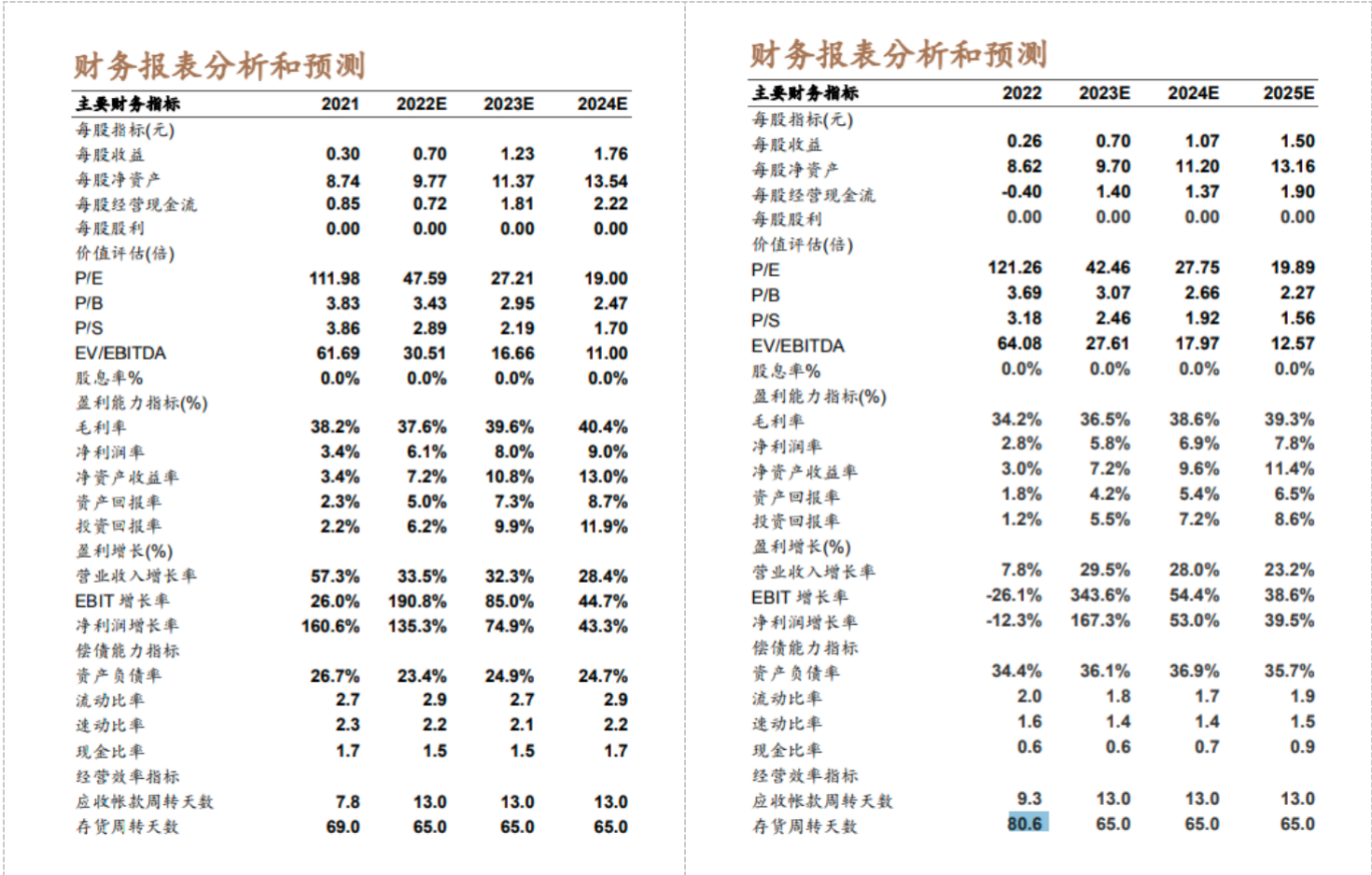

存货周转天数的变多,或许说明妙可蓝多在消费端已承压。

据德邦证券,妙可蓝多的存货周转天数从2021年的69天延长至了2022年的80.6天。对此,妙可蓝多董事会办公室向红星资本局表示,之前有疫情因素,公司进行了提前备货。

截图自德邦证券研报

截图自德邦证券研报8.22亿广告费换1.35亿净利润

妙可蓝多如何提升盈利质量?

妙可蓝多的前身是广泽乳业,位于吉林省,2015年开始大力发展奶酪业务。同年11月,广泽乳业收购了以奶酪产品为主的天津妙可蓝多和达能上海工厂,开始聚焦奶酪业,并于2016年完成重组上市,成为“中国奶酪第一股”;2019年其正式更名为妙可蓝多,并从乳企全面转型为奶酪企业。

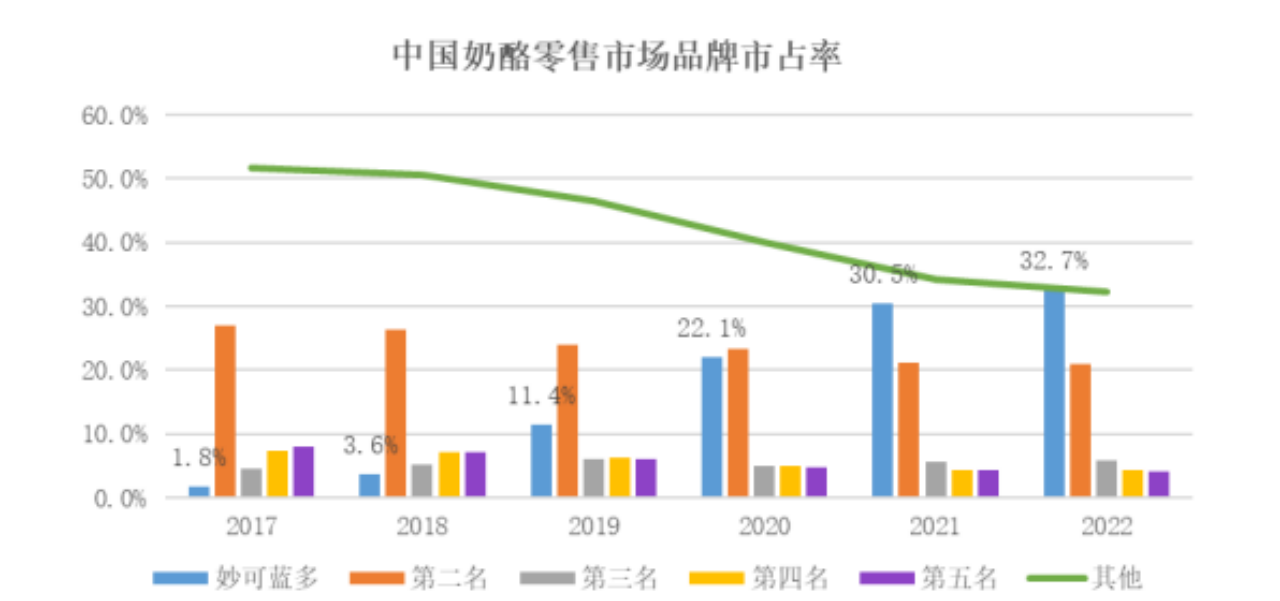

妙可蓝多财报显示,也是自2019年,妙可蓝多异军突起成为市占率第二的品牌,2020年紧咬第一名,到2021年便成为了第一。

截图自妙可蓝多2022年财报

截图自妙可蓝多2022年财报妙可蓝多的成功离不开其“大力出奇迹”的营销方式。

就在妙可蓝多从第二冲刺第一的2019年到2021年,据财报数据,妙可蓝多销售费用分别为3.59亿、7.10亿、11.59亿;销售费用率分别为20.60%、24.96%、25.87%。其中,广告促销费占比最高,2019-2021年妙可蓝多的广告促销费分别为2.01亿元、5.61亿元、9.06亿元,占销售费用比例逐渐攀升,从55.99%至78.17%。2022年,妙可蓝多广告促销费用降低至8.22亿元,却仍在销售费用占比最高,达67.42%。

高举高打的营销方式在市场初期确实有用,妙可蓝多也在消费者心智培养方面拔得头筹。但高销售费用也拖累了妙可蓝多的净利润,2022年,妙可蓝多广告促销费8.22亿,换来净利润为1.35亿元,毛利率达34.09%,净利率只有2.80%。

此前净利润被摊薄,妙可蓝多还有狂奔的净利润增速说服投资者们,可如今,下滑的净利润直接为妙可蓝多的盈利质量打下一个问号。

当然,妙可蓝多也在持续寻找新可能:研发常温奶酪棒、从零食拓展向家庭餐桌、餐饮工业等,也是家庭餐桌、餐饮工业两板块业务为妙可蓝多2022年营收带来了增长。

不过,由于国内消费者的日常饮食习惯与奶酪还有一定距离,妙可蓝多想要抓住新场景或许还需要不少努力,加之妙可蓝多的“C位”还需巩固,妙可蓝多的营销费用或许还会在未来一段时间继续保持高位。从妙可蓝多的财报可以看出,家庭餐桌乃至餐饮工业的的毛利均低于零食。如何在成本上升的情况下解决净利润问题、提升盈利质量,这是妙可蓝多需要持续思考的问题。

红星新闻记者 俞瑶 张露曦

编辑 肖子琦

好了,关于妙可蓝多怎么了?2022年总营收48亿,净利首次出现下滑就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “小行星”我国2030年前后 实现载人登月

- “都是”A股的觉醒之年!

- “孩子”一生的功课

- “益康”倍益康上市几个月收入净利都大减 市值仅几亿 创始人张文有啥办法?

- “科幻”嘉宾共话科幻的未来:被视为“珍贵市场”,中国科幻正青春

- “灯会”红星观察|自贡灯会走出“春节舒适区”:首次试水中秋国庆主题灯会火出圈背后

- “华为”新麒麟全面替代!曝华为正在清理骁龙机型库存:掀起全线新品的“洪流”

- “鸟类”评论丨大楼玻璃贴膜防鸟撞,城市的天空如何助鸟自由飞翔?

- “同济大学”四川“无臂青年”彭超参与杭州亚残运会火炬传递,曾用脚写字考上同济大学研究生

- “模型”人工智能公司OpenCSG发布大模型开源生态社区“传神”

- “证券”红塔证券副总李奇霖仅35岁 公司去年净利润0.39亿分红却高达2.36亿

- “中原”中原信托拟增资6.81亿元,二股东中原高速再“弃权”

- “中国”国美电器被强制执行1.55亿 10个月累计被执行超20亿

- “净利润”金龙鱼副总邵斌57岁上任今年58岁 年薪高达680万元却不如牛余新

- “截图”微软 Edge 引入新截图工具:可截取浏览器窗口外内容

- “净利润”主营业务稳步增长 时代新材预计前三季度净利同比增长30%左右

- “亿元”九安医疗营收及净利润近年来首次双降 公司董事长刘毅着急吗?

- “亿元”封测行业继续疲软 通富微电瞄准AMD新型芯片订单

- “万元”维康药业绩预告披露不准被警示 董事长刘忠良等被指担主要责任

- “金发”金发拉比营收净利润双降 控股股东林浩亮却频频减持公司股票