“用户”哔哩哔哩高管解读2022年Q2财报:今年下半年公司收入将恢复环比增长势头

今天,很高兴为大家分享来自新浪科技的哔哩哔哩高管解读2022年Q2财报:今年下半年公司收入将恢复环比增长势头,如果您对哔哩哔哩高管解读2022年Q2财报:今年下半年公司收入将恢复环比增长势头感兴趣,请往下看。

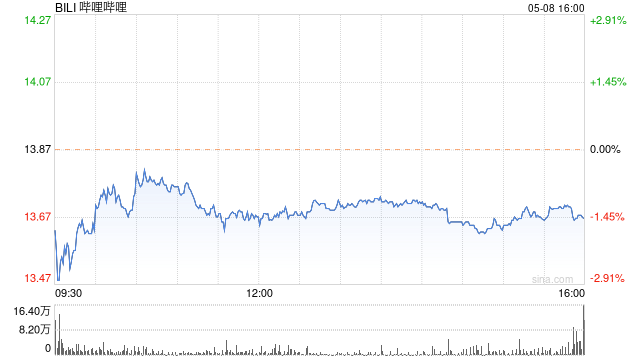

查看最新行情

查看最新行情相关新闻:哔哩哔哩第二季度营收49亿元 净亏损同比扩大

新浪科技讯 北京时间9月8日晚间消息,哔哩哔哩(Nasdsaq:BILI;HKEX: 9626)今日发布了截至6月30日的2022年第二季度财报。财报显示,哔哩哔哩第二季度总净营收为49亿元(约合7.329亿美元),与上年同期相比增长9%。净亏损为20.104亿元(约合3.002亿美元),而上年同期净亏损11.218亿元。不按美国通用会计准则(non-GAAP),调整后的净亏损为19.679亿元(约合2.938亿美元),而上年同期调整后的净亏损为13.247亿元。

财报发布后,哔哩哔哩董事长兼CEO陈睿、副董事长兼首席运营官李旎以及CFO樊欣等公司高管出席了随后举行的财报电话会议,解读财报要点,并回答分析师提问。

以下即为本次电话会议分析师问答环节实录:

美林美银分析师Lei Zhang:我的问题有关成本费用与利润率。我们看到上半年其实哔哩哔哩还是做了一些降本增效的举措,尤其是市场营销费用方面控制得还不错。请问管理层,其他的成本和费用方面是否有继续改善的空间?管理层如何看待哔哩哔哩整体的毛利率以及未来利润率的趋势?

陈睿:我首先谈一谈我们对“降本增效”的理解。我认为“降本增效”的重点并不仅仅是“降本”,更重要的是“增效”。所谓的“增效”其实是我们“把钱花对地方、更聪明地花钱、让花钱更有效率”。包括疫情在内,现在的宏观的大环境让公司面临的外界环境极具挑战,所以我在公司内部特别强调“聚焦”,即做更少的事、做重要的事,要做就把事情做深、做透。如果是非核心的事,能不做就不要做。

那什么是B站的核心工作?我认为首先是视频与增长,而增长又包括用户增长和营收增长。所以我在今年上半年非常关注把资源与钱都花在这几个核心工作上,包括视频、用户增长和营收增长。虽然现在整个外界的大环境非常有挑战,但我在内部依然强调“增长仍然是B站最重要的工作”。

B站是一个非常典型的互联网平台型经济,而这种模式的特点在于它所有的价值都来自于用户价值。我们非常重视在用户增长上的工作,今年上半年我们也非常重视提升用户增长的效率、降低用户获取的成本。可以看到B站的新用户获取成本是在不断下降的,我们第二季度的市场费用同比下降了16%,占收入的比例也从去年的31%下降到了24%,这应该是一个非常有效的工作结果。而且大家可以看到,在用户获取成本下降的同时,我们的用户留存率活跃度是在不断上升的。“提高花钱的效率”其实还体现在我们用技术的手段去优化技术资源配置,利用技术基建上的改良来改善成本、节约成本。举例来说,大家可以看到我们二季度的DAU(日活跃用户)同比增长了33%,VV(观看量)同比增长了83%。另外,大家也知道B站的视频清晰度一直是越来越高的。在这样的情况下,我们通过优化技术,B站单VV的带宽成本其实下降了37%。我的预测是在今年DAU大幅上涨、用户时长上涨的同时,我们今年在 IT上的技术投入,比如像带宽、服务器等方面的整体投入并不会比去年多。这其实就是我们通过技术来优化成本、实现降本增效的例子。

樊欣:我来回答关乎成本费用和毛利的问题。我们二季度的业绩报告其实已经反映出疫情封控所带来的影响。我们预计公司收入将在今年下半年的三季度和四季度恢复环比增长势头,四季度的毛利率也会逐渐改善至约20%。未来,我们将继续采取严格的降本增效措施。另外,我们预计公司第四季度的Non-GAAP净亏损率也将从二季度的40%左右收窄至30%上下。

摩根大通分析师Daniel Chen:我的问题主要围绕用户方面。本季度公司的MAU(月活跃用户)突破3亿。表现较强。我们也看到二季度的整体DAU、MAU以及用户的时长增长表现都很不错,特别是DAU的增速是超过了MAU的。请问这背后的驱动原因是什么?管理层如何看今年下半年以及明年的DAU、MAU的增长情况?

陈睿:我这里主要讲三点。我想谈一谈支撑B站用户增长的基本面。过去的一年,大家都知道外界的环境经历了巨变,但B站的基本面没有受到任何影响。

第一,我认为视频化是席卷全球的浪潮,至少还会持续三年。在我看来,这一点会让B站的增长不仅今年会持续,明年、后年也将持续。第二,我认为年轻一代需要属于他们的文化和娱乐内容。我们有一半的用户是25岁以下的用户。为什么这么多年轻人都喜欢B站?原因在于年轻一代需要属于他们的内容。第三,我认为消费升级还是现在社会上的大趋势,而内容消费是消费升级的重要一环。Z世代的年轻人更愿意把自己的钱投入到精神和文化的消费中去。所以,我认为B站其实还是一个风口型的业务,这就是我们持续增长的基本面。

刚才你提到大家关注到我们的DAU增速超过了MAU,事实确实如此。原因在于我们今年非常强调增长的质量,刚才我提到的“降本增效”、“提高花钱的效率”,其实也是一样的道理。不仅DAU的增速超过了MAU,而且大家也可以看到,我们每日的活跃时长也是在逐步递增。另外,大家可以看到我们的日均播放数以及互动的增长甚至是超过DAU的。所以这确实是一个很健康的模型:互动超过了VV、VV超过了DAU、DAU超过了MAU。

能够做到这样的高质量、健康增长的模型,除了刚才我提到的B站更重视提高花钱的质量之外,我认为内在原因还是B站内容生态驱动的模型本身就是一个更健康的增长模型。B站各种内容品类的发展都非常健康。过去大家都非常喜爱的B站品类,包括像动画、美食、音乐等品类,它们的增长依然非常快速、健康。同时,很多新的品类还在不断扩张。如此一来,B站能不断出现很多新的、好的创作者,也能不断出现新的、好的作品,甚至会出现很多现象级的作品,比如《回村三天,二舅治好了我的精神内耗》的传播正是B站现象级作品的例子之一。

另外,我认为B站过去一直强调的多品类发展策略其实也为(模型)健康增长起到了很好的作用。大家可以看到,B站现在的PUGV(专业用户制作的视频)、直播、OGV(机构制作的视频)甚至Story-Mode都在快速增长,这也是我们不断填充用户更多新场景的举措。

最后,我还是要强调我们有信心达到之前提到的2023年实现4亿MAU的目标,而且我们完成目标的方式并不是交作业。大家可以看到,我们对DAU的重视程度实际上是高于MAU的,我们的工作肯定是在确保健康的前提下去实现我们的用户增长目标。

花旗分析师Brian Gong:我的问题有关Story-Mode的最新进展。我们也看到Story-Mode的观看人数增长得非常强劲。我想请问管理层对Story-Mode的定位与战略是怎么样的?目前各方面的推进如何?比如商业化方面等。

陈睿:关于Story-Mode的问题。在过去两个季度,我发现大家都比较关注Story-Mode,因为它的增长数字很亮眼。但我在这里还是要强调,因为Story-Mode是从无到有,所以看起来它的数字确实很大。但我们如果看整体数字的话,大家会发现它其实是在我们整体增长的情况下创造了一个新的增长增量,也就是说我们VV整体同比增长了83%,原有的PUGV的VV同比增长是53%。所以,剩下的那一部分才是Story-Mode的VV增长。这部分VV增长看起来数字很大,在400%,但由于它是一个全新的增量,所以它看起来是很大的。其实我们整体的VV增长也挺大。

其实Story-Mode是我们过去一直强调的多场景、多品类的策略体现。事实上,B站的视频是一个完整的内容生态。它以PUGV为主,我们的直播、Story-Mode、包括我们在大屏上看到的场景等都是我们PUGV内容生态的自然延伸。它们起到的作用都是在原有PUGV生态的基础上,要么占用用户新的场景,要么为原来的UP主和用户提供新的互动形式。

Story-Mode确实为B站原有的内容生态创造了重要补充,它满足了用户碎片化时间的内容消费需求。因为在用户的碎片化时间,Story-Mode能够非常高效地满足用户“想用一分钟/两分钟看视频打发时间”的需求,但也许这样的场景在一天中可能有10次,这加起来是很长的时间。我认为Story-Mode满足了上述场景的需求。而且,特别是对于B站原来的一些低活用户,Story-Mode起到了很有效的、促进活跃的作用。因为之前的一些低活用户可能觉得B站的视频长度太长了、或者认为B站的视频有审美门槛等。但Story-Mode更有利于用户切入进我们的内容生态,对于这些低活用户来说,Story-Mode能够起到很好的“拉活”、“拉用户进阶”的作用。

另外,不仅对于用户,Story-Mode对于B站的新UP主以及于低粉UP主的涨粉也能够起到拉动作用。过去,我们的新UP主要涨粉只能去磕一个又一个的大部头视频。但现在他们除了之前这种死磕大部头的方式还可以去发一些比较轻的视频,这些视频积沙成塔,能够帮助他们在一开始低粉的时候涨粉。这对于UP主来说是一个增加的选择,对低粉的UP主也是更友好的。而且,Story-Mode场景也为更多原本就擅长创作竖屏视频的UP主创造了更多机会。因此我们可以看到在第二季度,60%的新增百万粉UP主受益于Story-Mode,也就是说Story-Mode将UP主的上升路径拓宽了。

最后,我还想强调一点,尽管Story-Mode是一种竖屏视频,但是我们还是一眼就能看出它是拥有B站特色的、高质量视频。B站对内容生态的培育以及在 Story-Mode中的算法推荐逻辑和我们原有的PUGV是完全一致的:我们强调内容质量、强调用户的正反馈。因此,我们可以关注到Story-Mode所占的点赞比例是比它占VV比例要高的,这正说明用户对于Story-Mode中的视频质量是认可的。而且我认为,未来一定会出现B站竖屏的爆款视频以及B站原生的、典型的Story-ModeUP主。其实现在已经有类似的案例了,比如像“山城小栗旬”这样的UP主,他就很有B站竖屏视频的特点。我认为这样的UP主未来会越来越多。

中金分析师Xueqing Zhang:我的问题有关广告。在宏观环境偏弱而且疫情反复的大环境下,B站广告业务的应对方式是什么?管理层如何看待下半年广告业务的趋势?还有一个关于Story-Mode的跟进问题,我想了解一下B站四月以来广告商业化在Story-Mode方面的进展。

李旎:确实,全球宏观经济变化和疫情的反复还是影响了广告这一行业。在我看来,广告行业的短期影响还是挺显著的,但我判断在未来一至两年内,中长期来看还是会有持续性的影响。广告主在这段时间的预算很明显是萎缩的,投放也会更谨慎。在这个阶段,新兴行业的发展相比以往也会更加困难,这些其实都是我们比较清楚的客观现状。目前在我们看来,用户价值高的、转化效率高的平台优势其实会更明显。但无论如何,情况肯定会比2021年前更艰难一些。

在上述大环境基础上,二季度B站的广告收入是11.6亿,同比增长10%,属于市场上比较少数能在广告收入实现同比增长的同时也实现市占率增长的平台。

那我们又会怎么应对、怎么做?

第一点其实比较关键,我们相信有危机的时候就会有变局。为了应对外部短期的影响,包括可能长期存在的机会,我们内部在第三季度提出了未来三年的核心战略,也就是“以增长为中心、坚持社区优先、生态与商业双驱动”,这是我们第一次将商业化和社区生态提到了一样的位置。在组织上的话,我们将“点播”与“直播”的整个组织体系彻底融合,为了实现“点直一体化”,这个过程也保证了为广告渗透多场景实现了闭环。同时,我也把商业广告体系与生态体系进行了进一步打通,大概的逻辑是在商业体系中,我们建立了两个中台和两个业务结构:其中一个就是公司的商业化中台,它的目标是持续提升流量货币化的效率,属于广告业务的基础建设,同时它也会为内部多个收入业务进行赋能;另外一个中台则是公司的小中台,主要提供UP主的收入策略及服务,让UP主在赚钱的同时拥有更好的体验。那刚刚提到的两个业务又包括什么?它包括大家熟悉的花火以及大家平常熟悉的所谓的“带货”。以上的调整保证了商业化团队在思考上、执行上都可以把社区生态、用户增长和商业增长形成一个正循环、零障碍的过程,如此才能真正在未来成为相互的驱动力。

第二点,下半年我们商业广告的打法也会有进一步的迭代。其中我们坚定不变的有两点。第一,重视基础建设。我们会继续加强算法与数据的建设,优化不同场景的变现,让我们的整个产品能更好的提升效率。同时,我们也会在数据建设的基础上建立更营销科学的相关体系。这是我们不变的第一点。第二,行业一定要继续垂直化,包括游戏电商、快消、汽车等等,我们要寻找深度和生态结合的方案。

从阶段性的结果来看趋势的话,首先,三季度由于我们广告效率持续提升、经济的部分回暖以及我们整合营销方案的迭代,预估流水能实现同比增长20%左右。

其次,下半年的品牌预算虽然受到宏观经济的较大不确定性影响,但是刚才所提到的Story-Mode以及B站生态多场景的融合也会为我们带来一定的增量,转换型的广告也会获得新的广告预算。

再次,三季度我们可以有一些新进展,我们将B站的生态对行业合作伙伴进行了进一步的深度开放,现在我们已经和淘宝、天猫、京东、拼多多等电商平台达成了初步合作。我们正积极地尝试在B站上进行原生广告,即UP主的广告种草。同时,我们也对产品、模型进行交易转化等尝试。未来,我们会积极和所有品牌方以及生活消费等平台的伙伴产生不同层面的生态合作。其中的好处在于短期来看,我们可以结合花火、Story-Mode、起飞等产品直接实现广告收入的增长。但我们更看重的是从中长期来看,这种合作会持续提升B站生态的商业氛围以及用户的消费浓度,不仅让我们的内容消费越来越繁荣,商业消费也会越来越繁荣。我们还是比较有信心从中长期与合作伙伴、UP主实现多赢的局面。

最后,从行业上来看,B站在三季度继续保持了在游戏、3C数码、食品饮料、美容美妆等行业的优势。我们也看到上半年手游、汽车、数码的表现尤为突出,手游同比增长了89%,汽车同比增长也超过了110%。刚才提到的Story-Mode,虽然它是一个新增很快的场景,也肯定会为我们带来广告新的收益,它的ECPM(每一千次展示可以获得的广告收入)也比其他同类型的广告ECPM高,但如果从更长远的角度来看,比如从2023年至2025年的阶段来看B站的广告收入的增长以及天花板,我们认为核心还是在于B站是否能成功打造出生态化、标准化以及工业化的整合营销方案。这种视角可能会更合适一些。

在未来经济环境仍持续不稳定的情况下,我还是希望B站的广告收入能够像我们的社区、用户一样,实现健康、持续的增长,我们也有信心与B站的客户、合作伙伴一道实现中长期的共赢。(完)

好了,关于哔哩哔哩高管解读2022年Q2财报:今年下半年公司收入将恢复环比增长势头就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “小行星”我国2030年前后 实现载人登月

- “都是”A股的觉醒之年!

- “孩子”一生的功课

- “益康”倍益康上市几个月收入净利都大减 市值仅几亿 创始人张文有啥办法?

- “科幻”嘉宾共话科幻的未来:被视为“珍贵市场”,中国科幻正青春

- “灯会”红星观察|自贡灯会走出“春节舒适区”:首次试水中秋国庆主题灯会火出圈背后

- “华为”新麒麟全面替代!曝华为正在清理骁龙机型库存:掀起全线新品的“洪流”

- “鸟类”评论丨大楼玻璃贴膜防鸟撞,城市的天空如何助鸟自由飞翔?

- “同济大学”四川“无臂青年”彭超参与杭州亚残运会火炬传递,曾用脚写字考上同济大学研究生

- “模型”人工智能公司OpenCSG发布大模型开源生态社区“传神”

- “知网”中国知网用户委员会两名成员公开亮相

- “提示”ChatGPT与DALL·E 3之间的行业「黑话」被人发现了

- “品类”美ONE:“超级双十一”大促启航 携手品牌给用户好物好价

- “行业”龚克:5G覆盖要跟着业务走,不仅仅是跟着地图走

- “产品”用12万UGC造一个爆款 可以科技如何扎根家庭机器人赛道?

- “豪华车”滴滴豪华车携手中国南方航空 “空地一体”出行权益再升级

- “安徽”“汇集众智谋发展 凝心聚力赢未来”— 2023安徽联通生态合作伙伴大会成功举办

- “小时”抖音“小时达”上线独立入口 将动谁的奶酪?

- “漏洞”WinRAR 软件被曝存在严重安全漏洞,用户需尽快更新至最新版本

- “用户”360安全卫士Mac版上架App Store 颜值与实力并存