“行业”一位风险规避型基金经理如何创造年化20%的回报?

今天,很高兴为大家分享来自A股伪解释的一位风险规避型基金经理如何创造年化20%的回报?,如果您对一位风险规避型基金经理如何创造年化20%的回报?感兴趣,请往下看。

2023年06月06日 10:09:02

最近有个感觉,越来越多的长期主义者获得了时间的加冕。

比如杨紫琼,选择了最难走的武打女明星之路,吃最多的苦,做最漫长的准备,终于在61岁封后奥斯卡,成为历史上第一位获得奥斯卡最佳女主角的华裔女演员;

51岁的郑秀文,坚定做自己,陪跑23年从不放弃努力,终于拿下香港电影金像奖最佳女主角的殊荣,活成了她歌词里的样子,“任她们多漂亮,未及你矜贵”。

还有《狂飙》里的“大嫂”高叶,踏踏实实演戏,把每一个角色研究到极致,数十年来都不放弃对自己专业的高要求。她形容自己是一个”愚笨”的人,但我们这个时代,聪明灵巧之辈太多,愿意“愚笨”地坚守、持续做正确的事,最后终于被时代“看见”,这种价值更加珍贵。

图片来源:网络

图片来源:网络这些珍贵女性共同的特征,都是长期坚持做自己,做自己最擅长的事情,无论是顺境还是逆境。

换句话说,她们都在用自己的人生和经历,讲述长期主义的价值。

在投资圈里,大家也喜欢讲长期主义,但长期主义并不是说出来,而是一步一个脚印走出来的。就像杨紫琼的《瞬息全宇宙》中所说,我们的每一个细微的选择,让我们走到了这里。

基金经理之中,高源也是一位长期主义的践行者。

她2005年入行,是伦敦政治经济学院会计与金融专业硕士,历任光大证券研究员、安信证券高级研究员、申万菱信基金经理等职位,并于2017年加入万家基金,有着超过8年的公募基金投资经验。

她是一位很坚定的价值投资者,相信周期、坚守价值、重视安全边际,这种投资方法在泡沫化的市场中往往没那么抢眼,但在一轮又一轮的牛熊周期过后,蓦然回首,会发现她在闪闪发光。

以高源的代表作万家新机遇为例,自2018年8月18日任职以来,基金年化回报达到20.04%;她管理的满3年的产品,近三年、任职以来回报均大幅跑赢基准和沪深300指数。(数据来源:wind,截至20230331)

高源是如何找到在时光中发光的秘密的?她的复利法则又是什么?

本期,让我们一起认识这位超级有个性的女基金经理。

01

洞悉周期的密码

高源最早是一名周期行业研究员。2010年她从卖方转到基金公司,当时公司让她选行业,她就挑了消费,她觉得消费是一个自下而上的行业,刚好可以补补自己周期之外的短板。

之后几年的时间里,高源按照教科书上的模式,用纯粹自下而上的角度来研究这个行业。

当时刚好是一大批食品饮料新股上市的高峰期,她很努力地把所有的食品饮料公司都看了一遍,但困惑也在生长:每个公司上涨的逻辑几乎都不一样!

后来她开始深度研究白酒行业,跳出自下而上的框架之后,她突然间发现:消费其实也是一个周期行业。

她把这一发现套用到其它行业中,竟然也都适用:

有的行业是技术创新周期,有的是产品创新周期,有的则是渠道创新周期;

公司的盈利都是跟随行业的周期而波动,很少有公司能够脱离行业穿越周期;

当行业处于景气度向上的时候,公司个股也比较容易有盈利的超预期,得到更好的估值。

对周期的洞察,就像打开了投资上的“任督二脉”,高源的“武功”开始突飞猛进。

如何抓住行业周期中的机会呢?

高源的方法是,在行业发展周期、竞争格局的变化中,寻找受益于变化且估值合理的优势个股。

① 找拐点

比如她最早研究的啤酒行业。

在2010年的时候,高源就向基金经理**过这个行业,听完她的逻辑之后,基金经理不以为然:“你的这个逻辑,市场5年前就已经讲过了。”

她当时大受震撼,但后来带着周期的思维重新审视之后,高源才恍然大悟,之前啤酒行业虽然整体在增长,但利润率始终提不上去,是因为上市公司为了争夺新增的市场份额一直在打价格,竞争格局差,导致盈利水平始终没有上升。

但在2017年的时候,高源发现,情况发生了变化。当时行业虽然不增长了,但竞争格局却开始改善,价格战熄火,龙头公司开始通过产品升级改善盈利。于是她在2018年重仓买入了龙头的啤酒公司,把握住了行业周期底部拐点向上的投资机会。

而在去年二季度,高源管理的基金则开始重仓二线啤酒公司。她的逻辑是,目前啤酒行业产品升级的周期已经进入了中期,二线公司的变革时点会比龙头公司更靠后,它们则是这个阶段最受益的标的。高源管理的基金在持有某二线啤酒公司期间,该股累计涨幅达到了93.56%。(数据来源:基金定期报告、wind,截至20230331)

这就是从横向比较的角度,找到行业周期变化中,市场份额提升的企业。

② 找最受益的环节

在一个大的产业周期当中,高源的思路,则是要从纵向的角度,找到产业链中话语权提升的环节。

比如光伏行业,从中长期维度上看,处于上升的景气周期当中,但是,在不同的发展阶段,高源看到的投资机会也并不一样。

在2019年之前,光伏行业的成长主要是靠补贴,行业每年增长的量和补贴的盘子增长是有很大关系的。在这个阶段,高源重点关注的就是在技术革新领域领先的公司,它们能够更好地受益于行业的扩张。

随着光伏行业进入平价阶段,高源又将投资目光向下一阶段的技术创新环节——电池。基金季报显示,高源管理的基金于2020年上半年布局某新能源装备公司,该公司当时是实现电池环节技术进步的关键,持有期内,该股涨幅达134.13%。(数据来源:基金定期报告、wind,截至20230331)

“在光伏行业的供给上来之后,组件降价,下游应用就会爆发,到时候我们又会挖掘新的投资机会。”高源说,在一个长期成长的行业中,自己的思路就是顺着行业发展的主线,持续跟踪,并在可投资的阶段找到适应的标的。

③ 找变化

万物皆有周期,但周期并不会简单地重复。

高源的方法是——找变化。每一轮周期复苏中的主要矛盾都不一样,因此每一轮周期中的胜出者也不一样,只要抓住变化,才能获得超额收益。

比如在过去几轮银行股的周期当中,高源每一次的视角也都不一样。

在2016-2018年初,银行股在基本面见底之后,迎来坏账周期的反转。当时高源发现,国有银行坏账见底更早,资产质量改善也比股份制银行更快更好,是当时那波复苏周期中率先走出底部的标的。于是在当时选择的操作就是重仓国有银行。

而到了2019年,高原发现,银行的竞争格局已经发生了比较大的变化,经营开始转向非息收入,随着大资管时代的到来,在To C领域具备优势的银行则会更加受益。

“同样是银行股,每一轮买的东西可能也都不一样。”高源说。

02

坚持做一些“无用”的研究

杨紫琼的条件其实非常优秀,出身好,人也漂亮,但是她一直坚持走最难的路,不断挑战自己。在一次采访中,她说:

“你可能很漂亮,但总有人比你更漂亮;你可能很高,但总有人比你更高;你可能在某方面很出挑,但总有人比你做得更好。

但你不应该因此被打倒,你必须做好自己,把你所擅长之事做到极致。

你必须时刻准备着,蓄势以待,厚积薄发,这样你就不会感叹:‘天啊,我还没准备好。’那就太晚了,因为其他人比你准备得更充分,越努力,越幸运。

所以当机会出现的时候,你至少要准备就绪,而非手足无措。”

“当机会出现的时候,你至少要准备就绪”。这也是高源多年来在投研上的坚守。

她会长期持续地跟踪研究一个行业,即便是在行业低谷的时候,她也是那个不断测试“水温”的人。

比如对啤酒行业的几次精准操作,背后其实是高源对行业长达十几年的跟踪和研究。她从2010年开始研究啤酒行业,中间虽然没有持仓,但行业的冷暖变化都在她的监测之下。直到2017年,行业拐点出现,她早已准备就绪,事后看来的精准和幸运,实则是十年如一日的蛰伏。

包括家电行业,高源管理的基金在2020年前三季度重仓一家家电企业,持有期间股价大涨55.05%,看似运气很好,踩中了那波家电行情的波段,实际上此前她对家电行业的研究和跟踪并没有过一天的中断。在家电行业长达两年的价格战中,她一直盯着各种数据,直到行业出清、价格战结束、拐点出现,她像是一直潜伏在对面的狙击手,精准扣下扳机:“该出手了!”(数据来源:基金定期报告、wind,截至20230331)

这种对行业长期、持续、连贯的跟踪和研究,逐渐形成了高源在投研上的壁垒。对于自己擅长的消费、金融、新兴成长等行业,她心中都有一幅行业的发展路线图,知道它们是如何一步步发展起来的,而当行业发生革命性变化的时候,她就能够比其他人更早更敏锐地把握住其中的机会。

甚至于,在很多时候行业冷清、门可罗雀的时候,研究员也会摇摆,想说为什么不往热门的赛道里去靠一靠。这个时候,高源都会对研究员说,我们要坚持做一些“无用”的研究。

“如果我们研究的都是当下最热门的东西,那么超额收益从何而来?我们得看一点别人不怎么看的,长时间去跟踪它,等到周期到来的时候,你才会有足够高的胜率。”高源说。

高源自嘲说,自己投资没有什么捷径,就是反复梳理、研究行业和公司,坚持用看起来比较“笨”的办法去干这个事情。

这种“无用”的研究真的笨吗?

这让我想起庄子的一个故事。

惠子跟庄子探讨学问。

惠子说,你的那套言论其实并没有什么实际的用处。

庄子反驳道,天地这么大,而人立足只需要一小块地方就够,按照你的说法,如果把双脚之外看起来没用的土地全部挖掉,一直挖到黄泉,到时你的那块立足之地还有用吗?惠子说,确实就没用了。

庄子最后说,“然则无用之为用也亦明矣”。

这就是庄子的“无用之用”。

这跟投资上的道理是一样的,如果你总是等到行业周期起来了、热闹了才去研究,那么你的投资永远都是被动的。

高源的“无用之用”,其实也是她的投资智慧所在。

03

不与风险为伍

橡树资本的创始人霍华德·马克斯曾经提到,他在过去35年里注意到最奇怪的事情之一是,那些“最优秀”投资者的投资生涯都非常短暂。他们原想“本垒打”却被“三振出局”而消失。

他认为:“忽视周期,简单地外推趋势,是投资人所做的最危险的事情。”

高源在投资中的一个原则就是:相信周期回归的力量,不与危险为伍。

估值就是她最为朴素的判断准绳。

比起PE,她更关注企业的现金流表和资产负债表,对应企业的PB和ROE,对于10倍PB以上的个股,她的投资决策就会非常谨慎。

高源对白酒的研究很早,在2016年管理基金的时候,她就已经开始重仓白酒股。但在2020年下半年,当白酒股成为全市场YYDS,大多数消费行业基金都成为大大小小的“酒庄”时,高源管理的消费基金、全市场基金中,“酒精含量”都很低,因为在高源的估值体系中,白酒等核心资产的估值已经处在行业周期的泡沫阶段,根本“买不下手”。

在之后半年多的时间里,高源承受着很大的压力,还有投资者反复质问她:“白酒不就在你们的研究范围内吗?为什么不买?”

“好行业、好公司、好估值,这是一个‘不可能三角’,如果要牺牲掉其中一角,有人会牺牲估值。但我不能接受。”高源说。

后来的事实证明,“树不会长到天上去”,市场中就没有什么YYDS。

这种“风险厌恶型”的投资风格其实在短期市场中并不讨好。

就像霍华德·马克斯所说:“无论风险控制取得怎样的成绩,在繁荣时期是永远也表现不出来的,因为风险是隐蔽的、不可见的。”

那么,要怎么判断基金经理是不是做得好呢?霍华德·马克斯认为,优秀的投资者获得的收益可能并不比别人高,但他们在实现同等受益的前提下承担了较低的风险。

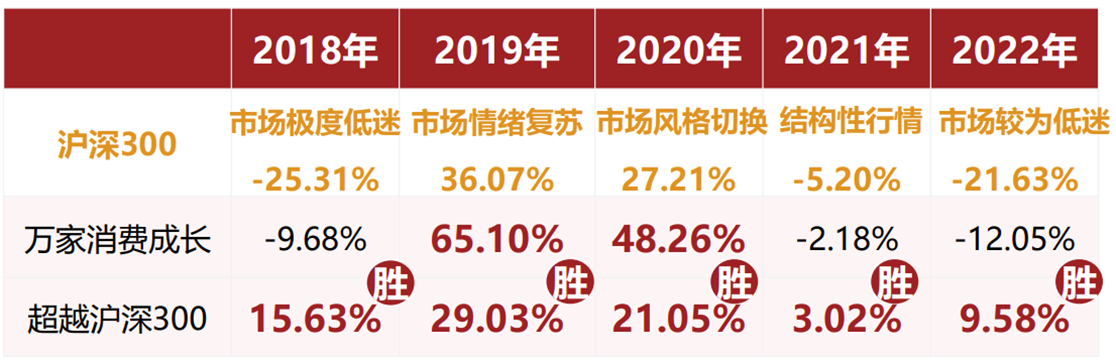

以高源管理时间最长的万家消费成长为例,自2017年11月14日任职以来,连续5个完整年度战胜市场(沪深300指数),牛市当中收益显著,而在2018年、2022年等市场极度低迷的情况下,则显著跑赢沪深300指数和同类产品。(数据来源:Wind,基金定期报告)

表:万家消费成长年度收益

数据来源:Wind,基金定期报告

数据来源:Wind,基金定期报告04

结语:

“一旦机会来临,就要全力以赴”

杨紫琼不久前在哈佛大学法学院发表了一次演讲,她说:

“要知道自己所能所不能,但是一旦机会来临,就要全力以赴。”

在当前A股比近三年69%以上的时间都便宜,行业逐渐显露出周期拐点痕迹的时候,对高源来说,全力以赴的时刻也即将到来。

市场低迷,高源却选择在此时逆势而动,正在发行一只新基金——万家欣优混合(基金代码:A类018350;C类018356)。她表示看好大消费、估值较低的金融板块,以及提升劳动生产效率的制造行业和成长行业的相关个股。

我们不能预测未来,但我们可以做好准备,这也是高源的投资哲学。

投资有风险,入市需谨慎

财商侠客行仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

好了,关于一位风险规避型基金经理如何创造年化20%的回报?就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “在我”忆来只把旧书读

- “科博会”芜湖科博会集中展示大国重器

- “诗人”带着大海散步的人

- “宁德”宁德时代三季报:业绩增速放缓、海外市场份额扩大

- “新材料”信金控股完成新一期人民币基金首关

- “同比增长”失守3000点后,A股市场的危与机|智氪

- “商务部”商务部:达成共识!

- “基金”又一家基金公司换董事长,年内公募高管变动人数增至321人

- “模型”解决大模型复现难、协作难, 这支95后学生团队打造了一个国产AI开源社区

- “教师”北京化工大学回应学院院长被指骚扰教师:已成立工作专班,对师德失范问题零容忍

- “新材料”信金控股完成新一期人民币基金首关

- “基金”又一家基金公司换董事长,年内公募高管变动人数增至321人

- “行业”中国移动副总经理高同庆:5G新质谱新篇,数实融合启新程

- “中国移动”中国移动高同庆:持续推进5G走进行业、行业拥抱5G,形成双动力良性循环

- “行业”龚克:5G覆盖要跟着业务走,不仅仅是跟着地图走

- “东莞市”80亿,东莞市城市发展母基金成立

- “项目”基金委与比尔及梅琳达?盖茨基金会合作研究项目拟批准资助通知发布

- “基金”减肥药板块大热一个月,多只大牛股未进入基金重仓股,什么原因?

- “基金”【读财报】主动权益基金业绩透视:绩优产品“AI”含量高

- “技术”人邮时评丨5G瘦身,RedCap加速制造业数字化最后一公里进程