“信贷”史上最大的信贷基金来了

今天,很高兴为大家分享来自投中网的史上最大的信贷基金来了,如果您对史上最大的信贷基金来了感兴趣,请往下看。

过去一年多时间,已经有多只采用机会主义策略的信贷基金完成募集,且金额普遍较大,最少一个billion起步。

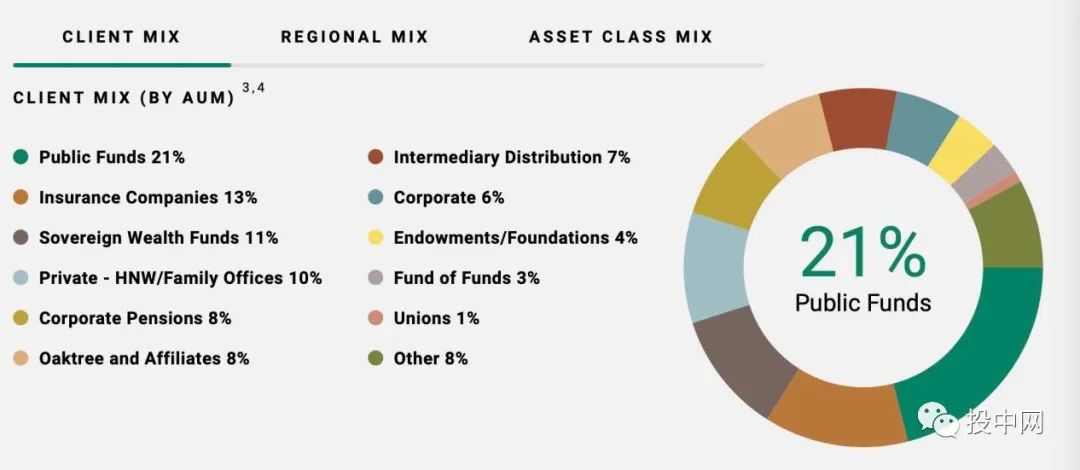

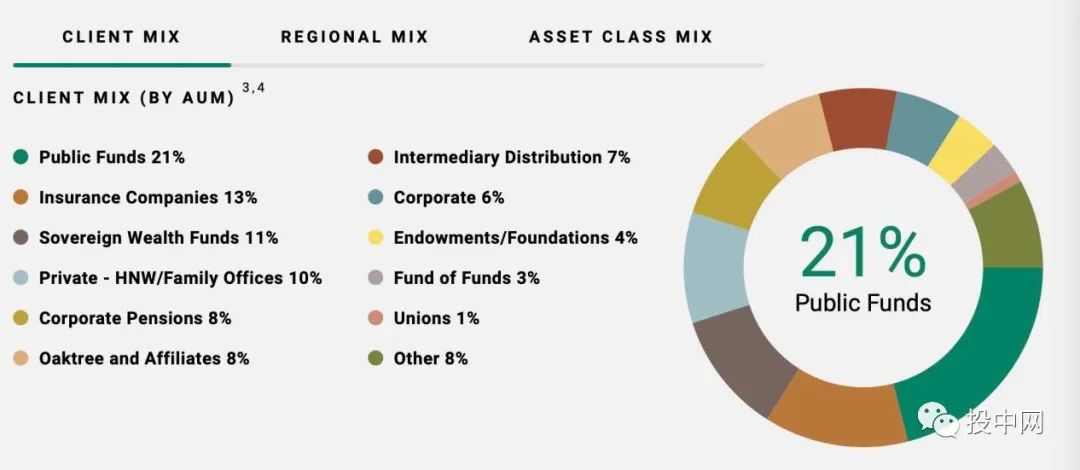

近日报道,橡树资本正在寻求为私募信贷基金募集逾180亿美元资金,或成为有史以来规模最大的私募信贷基金。该基金名为Oaktree Opportunities Fund XII,采用机会主义信贷策略,是橡树资本的第12支基金。橡树资本母公司枫博周三发布声明称,橡树资本已为Oaktree Opportunities Fund XII筹集了30亿美元,现已开始投资。这只基金折射了私募信贷市场的蓬勃发展势头。根据Preqin数据,2023年第二季度,共有34支新成立的私募信贷基金,募资规模高达710亿美元资金,这一数字是上一季度的两倍之多。橡树资本是全球最大的不良资产管理人,创始人霍华德曾多次成功预言市场危机,并大举低价抄底资产取得高额回报,如今橡树选择重仓信贷基金,又释放了怎样的市场信号?看多中国的不良资产巨头橡树资本(Oaktree Capital Management)由霍华德·马克斯创办于1995年,现已发展为全球性的另类资产管理公司,也是全球最大的不良资产管理人。根据官网信息,截止2023年2季度,橡树资本的在管规模已超1790亿美元,在全球20个城市拥有超过1100名员工。创始人霍华德·马克斯被誉为当代最具影响力的投资大师之一。霍华德·马克斯毕业于沃顿商学院,以股票分析师开启职业生涯,在花旗工作16年,从事可转债和高收益债券投资,之后进入TCW集团负责不良债务、可转债券和可转债投资,担任国内固收业务CIO。1995年自立门户,成立橡树资本。霍华德·马克斯被中国投资市场熟知,更多源于“投资大师”的名号。他曾成功预言2000年科技股泡沫破裂和2008年金融危机,在华尔街声名鹊起。自上世纪90年代,霍华德·马克斯开始写“投资备忘录”,不定期分享市场观察,连巴菲特曾表示会第一时间打开并阅读。他的投资书籍《投资最重要的事情》、《周期》等在业内也是经典读物。目前,橡树资本主要投资于美国市场(65%),其次是欧洲和中非、东非(18%)以及亚太市场(17%)。

(图片来源:橡树资本官网)

(图片来源:橡树资本官网)

(图片来源:橡树资本官网)

(图片来源:橡树资本官网)

(图片来源:橡树资本官网)

(图片来源:橡树资本官网)橡树资本擅长逆市投资,曾在2000年美国科技股泡沫和2008年金融危机大举筹集基金收购不良资产,取得出色的投资回报。包括在2020年新冠疫情期间,橡树资本也开启了有史以来最大规模的150亿美元不良债务投资基金,认为本轮疫情冲击带来的违约可能比上一次金融危机还要多,声称“木材已经准备好了,新冠病毒就是点火器”。霍华德·马克斯7月分享的最新备忘录中,分别对2000年互联网泡沫破裂、2008年金融危机、2012年美股大跌、2020年新冠疫情等几次市场预测做了详细分析。如今橡树资本筹集破纪录的180亿美元信贷基金或也出于未雨绸缪的考量。霍华德·马克斯认为,从2009年到2021年,我们生活在市场偏好资产持有者和借款人的阶段,但现在则处在一个更利于贷款人和买入便宜资产的阶段,未来几年可能出现一些激烈的抛售行为,这就是低价买入的机会。不仅如此,橡树资本在中国市场的步速也在持续加快。橡树资本于2000年初开始投资中国,2013年橡树资本在上海成立子公司,成为国内首批QDLP(合格境内有限合伙人)境外机构之一,发行了首支封闭式QDLP基金,投资不良债权。2015年5月,橡树资本与四大AMC(资产管理公司)之一的信达资产合作,在中国完成首笔不良资产收购。2020年,橡树资本正式进军中国私募基金市场,完成外商独资其他私募类投资基金管理人登记,成为第29家在中国内地市场正式备案的外资私募机构。霍华德·马克斯曾公开表示对中国不良资产投资市场的乐观,认为“除了四大AMC之外,中国市场肯定还能容纳下多家体量可观的不良资产管理公司”。截至目前,橡树资本在中国市场进行的私募信贷类、房地产类和困境债类投资以及股票投资,累计超过400亿元。受大国关系影响,不少外资在中国市场投资态度略显犹豫,橡树资本却旗帜鲜明唱多中国市场。近日橡树资本高管在频繁在国内活动露面,霍华德·马克斯和联合创始人、联席董事长兼首席投资官Bruce Karsh都公开表示长期看好中国市场,认为中国的股市和债市都很有吸引力,而且中国经济有望受政策影响实现进一步刺激增长。不要只“纠结”于一类资产“随着经济衰退可能性的缩短,不良信贷投资和机会主义信贷投资变得更具吸引力。”这是一家专门研究私募股权解决方案的咨询公司在今年初的判断。橡树资本在此时计划募集规模超180亿美元的信贷基金,成了这句话最有力的注脚,更何况过去一年多时间,已经有多只采用机会主义策略的信贷基金完成募集,且金额普遍较大,最少一个billion起步。随便盘一盘,黑石这些大机构就不提了,“小规模”的比如Evolution Credit Partners Management,在今年初募集了一只10亿美元的信贷基金,投资策略包括杠杆收购,贸易融资、创业公司的长短期融资需求等;Davidson Kempner Capital Management在今年7月份宣布募集规模为30亿美元的信贷基金,全球的不良资产、房地产和基础设施债务等他们都感兴趣,整体规模约为100亿美元;BC Partners在今年推出第三支“信贷特别机会基金”,目标规模为12.5亿美元,一般这类规模的基金投资标的约为30-50家,根据策略的不同投向不同阶段和估值的私人公司,支票规模大概在2000万-1亿美元不等。作为大型LP资产配置中不可缺失的一环,信贷基金正在被越来越多的投资者关注到,去年我在那篇《有头有脸的投资人都去放贷了》中就写过,全球私募信贷已经进入了一波“小高潮”,管理规模首次突破万亿美元。而且在全球范围内遍地开花。北美、欧洲的直接贷款、夹层、不良资产等策略的信贷基金,接连传出成功募集的消息。亚洲这边,黑石、KKR这类大的另类资产管理机构,也都募集了自己的亚太信贷基金,而且根据从业者判断,爆发可能才刚刚开始。那么都是谁在投信贷基金呢?以Evolution为例,其投资者包括养老基金、捐赠基金和基金会、资产管理公司以及其他美国和全球机构。听起来与VC/PE差别不大,但实际上除了加拿大养老金这类权益投资占比超过60%的机构,全球多数大型LP依然遵循的是稳妥策略,信贷的规模要远高于股权。在流动性泛滥的市场,信贷策略是作为“压仓底”的资产进行配置,而自从美联储开始采取紧缩的货币政策,LP更倾向于信贷这类“避难”的资产类别,且由于利率持续上涨,银行等传统的资金供给方开始缩减规模,这就给了信贷基金机会。而且对LP来说,采取机会主义策略的信贷基金目标收益,是可以媲美股权投资的,但又具备相当的下行保护,而且不必像私募股权策略那样承受巨额的流动性损失。信贷机会策略的重点是识别阿尔法机会,通俗来讲可以解释为,啥赚钱投啥,但这是建立在大量、广泛的信用研究之上的,在前述“放贷”的文章中写道,一家国内大型PE去年在募信贷基金,但看到了信贷的机会不代表能抓住,有投资人提醒我,这家机构组专业班底一定“花了大价钱”。因此通常来讲,机会主义信贷寻找的不是简单的交易,而是借款人、资产或流程具有一定复杂性的交易,这些复杂性使其不太可能成为传统银行等贷方的候选者,也不一定符合通常信贷市场的范围。另外值得一提的是机会主义信贷与VC/PE的相关性,在一份关于该研究的白皮书中,一位美国资产管理公司的首席投资官研究发现,LP可以通过机会主义信贷实现多元化资产管理,而这可以在陷入困境的市场中也能产生持续的现金流。根据白皮书,美国PE与机会主义信贷之间的相关性为43%,VC与机会主义信贷之间的相关性为22%,尤其是在2000年科技股泡沫破灭和全球金融危机之后,机会主义信贷基金为LP提供的现金远多于VC/PE,而LP在拿到这些现金之后,则可以根据市场情况进一步投入到VC/PE中。从这个角度看,无论是VC/PE,还是机会主义信贷基金,都是在各种不同的周期中跌宕起伏,当下风水转到了信贷这边,也许过几年VC/PE又将大行其道,因此除了规模外,投资机构想要做到抗周期的另一重角度,还包括不要只“纠结”于一类资产。

好了,关于史上最大的信贷基金来了就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “铜陵”化工厂爆炸?两名造谣者被查处

- “爷爷”爷爷的石榴树

- “陈老”高山仰止,景行行止 ——读春桃老师所著《国医》

- “知网”中国知网用户委员会两名成员公开亮相

- “宜宾”近2万人参加!2023宜宾长江马拉松开跑:埃塞俄比亚选手包揽全马组男女前三名

- “鲁南”鲁南制药集团建厂55周年:“向新向未来”

- “民谣”玉林民谣,从成都走向深圳

- “亿元”爱仕达董事长陈合林做铁锅起家 公司已连续亏损两年多他有啥招术?

- “营收”“酱油一哥”黯然失色!市值蒸发超5000亿,海天味业遭转型阵痛

- “可持续”“京澳25”公益计划启航

- “汽水”“国产汽水第一股”来了!湖北前首富兰世立操盘,二厂汽水借壳登陆港股

- “海南”注册资本均为7.3万亿元!这4家“巨无霸”投资公司被例行调查,注册地址在大厦同一楼层

- “泡泡”泡泡玛特股价2年里大跌但受资本市场看好 董事长王宁怎么看?

- “基金”再次超募,尚颀资本新基金完成二关,总规模42亿

- “资本”臻驱科技完成超6亿D轮融资

- “民间”成都将实施“3+1”清单管理,鼓励引导民间资本参与项目建设

- “信贷”PE的尽头是放贷?

- “软件”AutoCore完成B2轮融资

- “风险投资”华创资本入选金投奖「中国最佳医疗健康领域投资机构」榜单

- “愉悦”能链智电获评惠誉常青中国境内ESG主体评级最高分 | Joy Family