“亿元”规模相当于2008年的科大讯飞,思必驰的IPO故事怎么讲

今天,很高兴为大家分享来自投资者网的规模相当于2008年的科大讯飞,思必驰的IPO故事怎么讲,如果您对规模相当于2008年的科大讯飞,思必驰的IPO故事怎么讲感兴趣,请往下看。

《投资者网》吴桐

随着最近AI热潮涌现,智能工具不断问世,创意大放异彩的同时,随之带来了资本市场的繁荣,相关上市公司股票大涨,IPO企业也受到了比以往多的关注。

近日,思必驰科技股份有限公司(以下简称“思必驰”)结合最新财务数据更新了问询函。此次思必驰拟登陆科创板,上市保荐机构为中信证券。拟募集资金10.33亿元,具体投向“全链路对话式AI平台建设及行业应用解决方案项目”、“面向物联网的智能终端建设项目”和“研发中心建设项目”,余下用于补充流动资金。

招股书显示,公司成立于2007年,是一家对话式人工智能平台型公司,自主研发的技术包括音频信号处理及分析、语音及说话人识别、语音合成、自然语言理解及分析等。公司的业务布局围绕“云+芯”,向客户提供智能人机交互软件产品、软硬一体化人工智能产品以及对话式人工智能技术服务,处于智能语音语言行业。

然而,持续亏损、行业竞争力不高、财务状况不佳等问题持续缠绕着思必驰。AI概念大热,思必驰能否赶上这股热潮,上市故事又该怎么讲呢。

盈利艰难,现金流承压

从整个人工智能产业结构看,人工智能产业链包括基础支撑层、核心技术层和场景应用层。其中在人工智能技术型企业里,主流划分办法是将人工智能行业分为计算机视觉、语音交互(包括智能语音识别和自然语言理解)和人工智能芯片。

根据此划分,思必驰主要所处的行业为智能语音识别、自然语言处理、人工智能芯片。具体到产品上,思必驰主要提供智能人机交互软件产品、软硬一体化人工智能产品以及对话式人工智能技术服务。

由于人工智能行业属于技术密集型行业,前期需要巨额的成本投入,包括持续大规模的研发投入和市场开拓等。思必驰虽然得益于近年行业的高景气度实现了销售收入的持续快速增长,但仍处于大量研发投入、持续亏损的阶段。

根据招股书及问询函,2019年—2022年,思必驰实现营业收入1.15亿元、2.37亿元、3.07亿元和4.23亿,对应净利润分别为-2.51亿元、-1.8亿元、-3亿元和-2.97亿元。最近三年,累计亏损7.77亿元。

截至2022年12月31日,思必驰的资产总额为16.23亿元,较2021年末下降14.69%;负债总额为5.19亿元,较2021年末增长4.38%,合并口径未分配利润为-4.09亿元。

亏损问题虽是该行业公司集体的“通病”,但企业盈利难题仍不容小觑。

按产品来看,思必驰主要业务涉及智能人机交互软件产品、软硬一体化人工智能产品和对话式人工智能技术服务。

招股书显示,2021年,几种业务在的营收和占比分别为:智能人机交互软件产品0.65亿元,占比21.06%;软硬一体化人工智能产品1.02亿元,占比33.00%;对话式人工智能技术服务中技术授权服务0.74亿元,占比23.98%;定制开发服务为0.68亿元,占比21.96%。

人工智能公司增收不增利的情况也同样发生在了思必驰身上。

2019-2022年,思必驰主营业务毛利分别为0.83亿元、1.65亿元、1.79亿元,综合毛利率分别为72.17%、69.74%、58.15%和57.91%,综合毛利率持续下降。

对此,思必驰称,主要原因为报告期内公司产品结构发生变化,毛利率相对较低的软硬一体化人工智能产品收入占比增加。

并且,在问询函中,思必驰将与自身主营业务构成情况相似的上市公司科大讯飞、云从科技和云天励飞的毛利率进行了综合对比,并预计自身毛利率将会进一步下降。

拆解思必驰的营业成本,可以看到占大头的费用为材料费,约占了整个营业成本的50%,对此招股书称主要系软硬一体化人工智能产品的材料费。

高成本、低毛利率的产品占比逐年升高,并且还将战略性持续提升,可以预见到思必驰的盈利空间将会进一步被压缩。

随着思必驰对软硬一体化人工智能产品的重视,成本将几乎由原材料价格决定,这会导致思必驰的营业成本弹性空间不大,难以降低成本,也同时需要警惕原材料价格波动。

直接营业成本难降的同时,思必的驰期间费用还超过了营收。

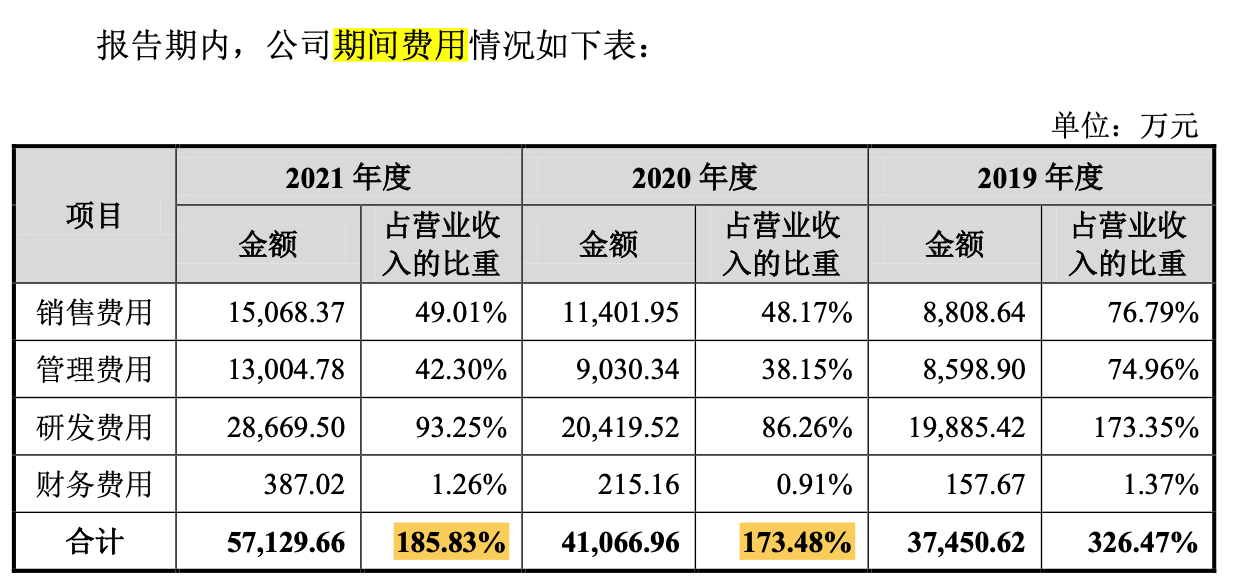

2019-2021年,思必驰期间费用占营业收入的比率分别达到了326.47%、173.48%和185.83%,远超当期营业收入。

2020年至2021年,公司销售收入快速增长,但管理费用率和销售费用率不降反升。

持续亏损失血的情况下,思必驰的偿债能力也值得注意,其短期偿债能力指标远低于同行业可比上市公司均值。

根据招股书,2019-2021年,思必驰的流动比率分别为2.14、4.01和1.77,速动比率分别为2.03、3.86和1.56。与此同时,同行可比公司流动比率均值分别为6.99、6.98和5.63,速动比率均值分别为2.03、3.86和1.56。无论是流动比率还是速动比率,思必驰都与同行有些差距。

(注:图表来源思必驰招股书)

(注:图表来源思必驰招股书)

偿债能力稍显不足,资金压力则体现到了公司的现金流上。2019年-2021年,思必驰的经营活动产生的现金流量净额分别为-2.06亿元、-2.11亿元和-2.63亿元,其经营活动产生的现金流量净额均为负值,且规模逐步扩大。

现金流是一个公司的“血液”,思必驰的经营现金流常年处在净流出的状态,很可能存在着较大的资金压力,若是发生某些突发状况,或是投资者对其失去信心,则可能面临资金断裂的风险。

伴随着这样的资金压力,如何在巨头林立竞争激烈的市场上取得有效的增量空间,是思必驰必将面临的考验。

市场占有率较低,估值故事不好讲

在人工智能、物联网云、人工智能芯片等前沿领域,已经有了许多巨头公司,如微软、谷歌、英伟达、百度、阿里云等。他们入局多年,也凭借较为完整的产业链不断挤压垂直下游企业的市场份额和商业空间。能留给思必驰的增长空间大多只能从技术创新方向突破,在商业模式的竞争上举步维艰。

AI企业的发展逻辑是先有技术,然后再进入某个垂直领域取得突破,进而扩散至其他领域。

在AI布局方面,思必驰主要专注于人机对话解决方案,而非近期市场最为关注的生成式人工智能。对此,思必驰坦承,短期内尚未布局生成式大模型,未来可能将面临核心技术无法满足市场多元化需求的风险。

智能语音市场方面,思必驰市场占有率也相比较低。根据中国语音产业联盟发布的《2020-2021中国智能语音产业发展白皮书》,2021年,中国智能语音市场规模约达到285亿元,较2020年的217亿元增长31.34%,预计在2030年市场规模将达到1452亿元。整体市场规模较大,且呈现增长趋势。

在这个领域中,国内龙头科大讯飞2019-2021年营收分别为100.79亿元、130.25亿元和183.14亿元,同期归母净利润分别为8.19亿元、13.64亿元和 15.56亿元。

以此数据测算,2021年,科大讯飞约占国内智能语音市场64%的市场份额。相较之下,思必驰3.07亿元的营收规模仅占约0.01%。

针对上交所二轮审核问询函,思必驰在回复中提到,相较于同行业其他公司,公司的主营业务与科大讯飞更为接近,但发展阶段与收入规模更接近科大讯飞2008年上市前的水平。

在思必驰列出的可比公司中,近期体量与思必驰最为接近的公司为云天励飞(688343.SH)。

2019-2021年,云天励飞的营业收入分别为2.3亿元、4.26亿元、5.66亿元,净利润分别为-5.10亿元、-3.98亿元和-3.90亿元,其主要所处行业细分是计算机视觉、人工智能芯片。

云天励飞在上市前也经历了几轮融资,2020年9月,公司新增股份4175.8586万股,增资后公司估值69.5亿。2023年四月,云天励飞首发上市,以每股43.92元的发行价计算,云天励飞的IPO市值约为116.98亿元。

然而其上市后,股价在经历短时间拔高后一路跳水,截止5月8日收盘,股价已跌去高峰值的近一半,报70.50元/股,总市值约250亿。

(注:数据来源同花顺,截止5月8日收盘数据)

(注:数据来源同花顺,截止5月8日收盘数据)对比来看,思必驰在2020年10月完成报告期内最后一次股权转让,阿里联想两大股东双双减持,股权转让价格为 160.29 元/注册资本,对应公司估值为43亿元。

本次IPO,思必驰此次IPO拟融资金额为10.33亿元,发行不超过4,001万股,占发行后总股份的10%。以此计算,思必驰目标估值约为103亿元,与同行竞争对手云天励飞IPO估值相近。

在AI企业盈利难的当下,投资者不免关注未来回报率,公司持续经营能力和实现盈利的能力,或将成为市场主要考量因素。思必驰上市之路能否顺利,顺利上市又能否尽快实现商业化落地以及盈利,成为了市场关注的焦点。(思维财经出品)■

好了,关于规模相当于2008年的科大讯飞,思必驰的IPO故事怎么讲就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “铜陵”化工厂爆炸?两名造谣者被查处

- “爷爷”爷爷的石榴树

- “陈老”高山仰止,景行行止 ——读春桃老师所著《国医》

- “知网”中国知网用户委员会两名成员公开亮相

- “宜宾”近2万人参加!2023宜宾长江马拉松开跑:埃塞俄比亚选手包揽全马组男女前三名

- “鲁南”鲁南制药集团建厂55周年:“向新向未来”

- “民谣”玉林民谣,从成都走向深圳

- “亿元”爱仕达董事长陈合林做铁锅起家 公司已连续亏损两年多他有啥招术?

- “营收”“酱油一哥”黯然失色!市值蒸发超5000亿,海天味业遭转型阵痛

- “可持续”“京澳25”公益计划启航

- “益康”倍益康上市几个月收入净利都大减 市值仅几亿 创始人张文有啥办法?

- “宁德”宁德时代三季报:业绩增速放缓、海外市场份额扩大

- “亿元”爱仕达董事长陈合林做铁锅起家 公司已连续亏损两年多他有啥招术?

- “模型”人工智能公司OpenCSG发布大模型开源生态社区“传神”

- “发信息”特发信息今年上半年又亏损 还被立案调查 总经理伍历文怎么看?

- “中国移动”中国移动高同庆:持续推进5G走进行业、行业拥抱5G,形成双动力良性循环

- “上汽”广汽营收不是上汽对手不到其一半 但却更舍得投入研发费用?

- “茅台”蓄水池稳健!三季度贵州茅台预收账款达128亿元

- “模型”北理工团队在人工智能图像识别领域取得新进展

- “全聚德”连亏三年后,全聚德今年前三季净利暴涨140%!北京前门店春节排队232桌