“门店”米村拌饭、塔斯汀与Manner:一座北方二线城市的餐饮新样本

今天,很高兴为大家分享来自创业邦的米村拌饭、塔斯汀与Manner:一座北方二线城市的餐饮新样本,如果您对米村拌饭、塔斯汀与Manner:一座北方二线城市的餐饮新样本感兴趣,请往下看。

来源:创业邦

作者丨MD

题图丨图虫创意

辽宁大连度过了一个寒冷的春节假期,疫情后的春节线下消费正在变得热闹起来。

当地居民并不熟悉的一些全国连锁餐饮品牌,在春节前已经开业。

作为传统意义上的“二线城市”,在这里能够看到更宽泛的品牌“光谱”:既有来自于一线城市的连锁咖啡品牌,强调“设计感”与“调性”;也有来自于更小城市的快餐连锁品牌,具有极强的性价比。

就在2023年春节前不久,创立于上海的Manner咖啡已在大连的一家万象汇购物中心开业,2022年8月底,%Arabica在大连的恒隆广场开业。

与此对应的是,在过去两年内迅速增长的西式快餐品牌「塔斯汀中国汉堡」,在大连年轻人与新经济工作岗位聚集的高新园区开出了两家门店,而创立于吉林延吉的品牌「米村拌饭」在过去一年门店数量完成翻倍,在大连也以肉眼可见的速度入驻购物中心。

当然,本地市场往往也有其特殊性,给餐饮品类带来的问题是进入门槛。比如,据窄门餐眼数据显示,大连的第一大餐饮品类是“烧烤”,本地门店数3845家,占所有品类门店数的8.2%,但连锁化率却非常低,最大的连锁品牌不过23家门店,10家以上的连锁烧烤(含烤肉)仅有3家。

一位本地餐饮行业的从业者说,大连的烧烤特色在“海鲜烧烤”,本地人对“本地(渤海/黄海产)食材”有更强的认同感,这对于外地连锁烧烤品牌的供应是一个挑战,甚至“(他们)根本不行”。

同样特殊性的还来自“流入”消费的波动。我们与当地的独立咖啡店主交流发现,此前大连有较大的旅游人口,这在疫情之前意味着有较多源于非本地的“低频消费”(甚至有很多一次性消费),体现在门店和品牌选址上,景区点位、靠近景区的核心商圈是热门,非连锁品牌的客单价往往略高。

不过,自2020年初开始的疫情严重影响了这座城市的旅游型消费。一项来自于华经产业研究院的数据显示,2020年,大连市接待旅游总人数3997.4万次,而这一数据在2019年则是10382.7万人次(大连市2021年末常住人口748.8万人,往年旅游人次几乎是常住人口的13-14倍),降幅超60%。虽然2021年、2022年有所恢复,但仍较2019年之前的规模有差距。

旅游人数的锐减,让餐饮品牌更在意本地用户的消费,极端的情况是,有一部分稳定的客群,提升复购的频次、降低客单价,代表品类即当地大量的独立咖啡馆在旧城区崛起。

“都是老日本房,密度低、街道溜窄,适合逛”,一位本地咖啡店负责人说,“基本都是年轻人,熟客多。”不过独立咖啡馆在营业收入方面还不能和连锁品牌动辄三四百杯的出杯量相比,“要是每天能出100杯,就挺好挺好。”

此外,当地较高的老龄化率以及冬季气温,也都对品类、品牌的增长产生影响,不过这几项因素对需求的影响不明显。

在后疫情时代,对于经历多轮融资、力争在全国扩张的品牌来说,二线城市在消费能力、意愿以及对应的市场空间方面有着更强的包容度。

在更低线市场创立的品牌往往会随着“消费降级”的预期向高线市场进攻,而创立于一线城市的品牌则能够凭借其“品牌势能”换取部分优质资源,换取营收增长(或增长潜力)。甚至可以说,后疫情时代,二线城市可能成为连锁餐饮品牌的“新战场”。

性价比品牌的扩张之路:

抢占20-30元价格带

在观察过大连的多个购物中心后,“你很难不注意米村拌饭,扩张太快了。”

「米村拌饭」的主要产品是石锅拌饭,在大连,本地用户对于这一品类接受度高,而在运营层面,拌饭的操作相对容易、供应链和食材的标准化程度较高。

米村拌饭的官方上介绍,该品牌创立于2014年4月15日,第一家米村拌饭门店位于吉林省延吉市解放路,目前员工数量已超6000多人。

据极海品牌监测(下称“极海”)的数据显示,米村拌饭截至目前全国有694家门店,而在2022年1月,门店数仅为314家,在餐饮行业受到疫情冲击的2022年,米村拌饭仍然实现了门店数量的翻倍。过去一年中,门店增长最快的月份为2月和11月,分别增长122家和108家。

极海的数据还显示,截至1月份米村拌饭的门店数量排名前5的城市分别为沈阳市(56家)、长春市(48家)、北京市(47家)、大连市(45家)、青岛市(40家),前五的城市门店数量占比34%。

在覆盖12个省市、所有94个城市中,二线城市占比最高,其次为新一线城市,基本以覆盖北方主要省份,最南开到浙江省(2家,均位于嘉兴市),米村拌饭2021-2025年希望能开到千家门店、覆盖百座城市。

需要注意的是,米村拌饭特别强调“只直营不加盟”,开店采取“城市合伙人”的方式“合作直营”,有分析认为,米村拌饭的扩张策略是以核心城市为切入点,通过“打透核心城市”的策略,逐步由延边扩张到其他城市、省份。

米村拌饭官网上显示的城市合伙人招募信息显示,目前集中两座战略城市(北京、天津)和三个战略省份(黑龙江、辽宁、山东),对店面的要求包括面积90-180平米,需一楼临街、商场店醒目等,合伙人投资持股比例为20%,合伙人要求包括在当地找到合适房源等6项。

据微信公众号「餐企邦」,米村拌饭单店定额投资一百万元,对外招募合伙人,主要负责选址和解决店铺问题,公司内部解决的80%投资——内部具体则指“公司管理层、区域负责人、店长,还有员工都可以进行投资,主要负责店铺设计、装修、运营等等。公司总部是不投资一分钱的。”

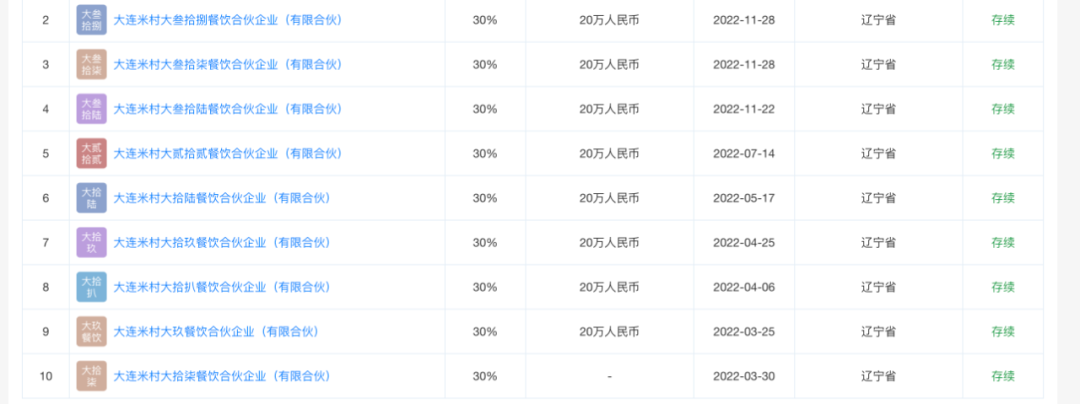

值得注意的是,据天眼查APP,米村拌饭相关运营主体基本上都以70%-30%股权结构的有限合伙公司为主,小股东担任执行事务合伙人,但这些主体在股东层面并没有和品牌公司“延边米村餐饮管理有限公司”(下称“米村管理”)有任何关联。

某自然人小股东在部分大连的运营主体

某自然人小股东在部分大连的运营主体米村拌饭品牌创始人在2017年透露,其核心经营思路在于中央厨房+标准化物流配送、精简SKU以及门店管理人才的选拔上。

据观察,米村拌饭其核心主食(拌饭)类仅有5款,招牌产品“石锅拌饭”在大连价格为24元,此外的小菜、单点菜品也均在5款以内,除罐装饮料的菜品SKU在20款左右,客单全部低于30元。消费者还可通过小程序选择门店提前点餐。米村拌饭在大连的门店主要位于购物中心内,也有门店位于景区附近(圣亚店)。

参考米村拌饭位于北京朝阳区合生汇的门店作对比,北京的门店产品价格方面没有明显变化。

我们在春节假期后第二个工作日探访上述北京门店发现,晚上8点左右,门店的24张桌子已经全部坐满,而且还有多组等位的消费者,平均一桌用餐时间大约在15-20分钟,即便如此忙碌,后厨只有大概两位工作人员,而前厅有三位服务员——没人点单,有人协助递送外卖,堂食的点单全部在线上完成。

米村拌饭合伙人招募计划丨来源:米村拌饭官网

米村拌饭合伙人招募计划丨来源:米村拌饭官网与米村拌饭扩张方向相反,由南向北扩张的品牌「塔斯汀中国汉堡」在春节假期前也在大连陆续开出门店,目前在大连的门店数量为3家,选址也围绕购物中心和新经济聚居区,两家位于万达广场或附近物业,一家位于写字楼附近的商业物业(软景中心),不过,塔斯汀小程序在大连仅能够找到软景中心1家门店点餐。

极海的数据显示塔斯汀目前的在赢门店数3351家,近90天新开门店数量达674家,过去一年扩张速度极快,目前门店数量已经仅次于华莱士、麦当劳和肯德基,在西式快餐门店数位列全国第四位。

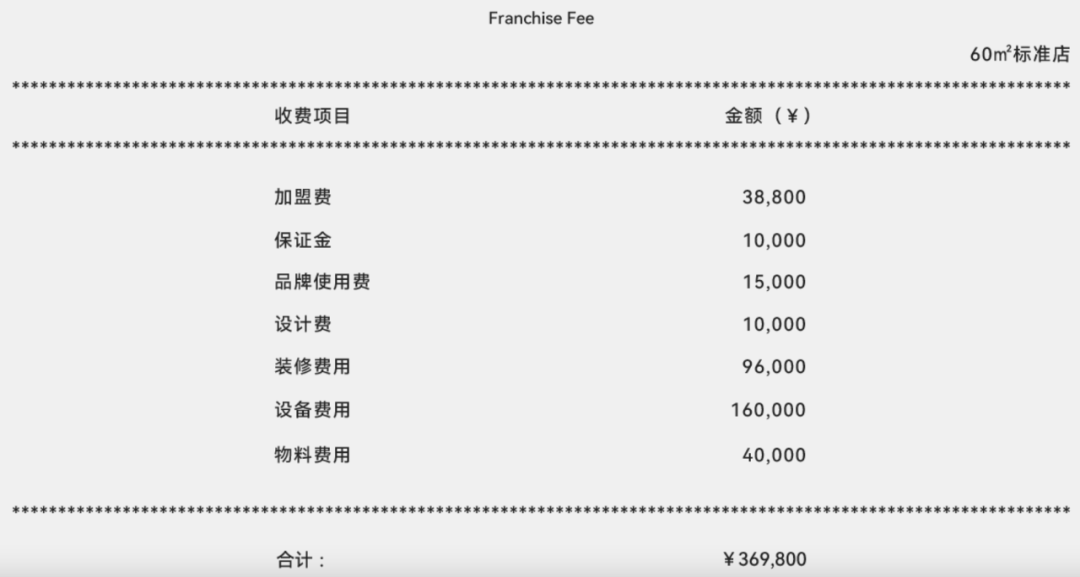

不同于米村拌饭的“城市合伙人”模式,塔斯汀则是比较清晰的“加盟”模式,官方显示的60平米加盟费用合计36.98万元,而预估整体投资在60万元左右。目前在大连的门店运营主体均为自然人100%控股投资,均为“个体工商户”。

天眼查APP显示,塔斯汀品牌主体公司福州塔斯汀餐饮管理有限公司(下称“塔斯汀餐饮”)在2021年11月拿到了来自于源码资本和不惑创投的投资,目前二者分别持有塔斯汀餐饮5%和2%的股权。

在客单价方面,塔斯汀在大连的门店绝大部分单品均低于20元(不包括套餐),仅有一款“蜜汁手扒鸡”为25元,而主流套餐则在20-30元之间,这一价格带于米村拌饭的价格带有较高的重合度。

米村拌饭还是塔斯汀还有一点相同,两家品牌在小程序上都有“储值”选项,塔斯汀的储值是送小食、套餐,而米村拌饭的储值则是返现。不同于米村拌饭,塔斯汀在三线城市门店数量最多,其次为二线城市和四线城市。

塔斯汀中国汉堡加盟费用丨来源:塔斯汀官网

塔斯汀中国汉堡加盟费用丨来源:塔斯汀官网而20-30元的价格带,在当地的竞争可谓最为激烈,相当数量本地的独立快餐店也都集中于这一区间。

无论是塔斯汀还是米村拌饭,在大连前几家门店的选址中均能够出现“万达广场”的名字,或许对于进入新市场,找到一个标准化的可靠场景,是最优选择——意味着稳定的客流、服务和品牌认可度。

“选址占70分,管理占20分,菜品占10分”,这是当时米村拌饭总部在开店前给拓展门店团队定下的指标。对比来看,窄门餐眼数据显示,大连门店最多的连锁快餐品牌是「吉祥馄饨」,共有130家,基本为街边店。

但从另一方面来看,快速扩张的快餐品牌基本上把选址的问题留给了合伙人或加盟商,之前存在的“标准化”问题,在当下已经不那么难。

分散的咖啡市场:

茶咖、外资与独立店

离2023年还有两天,位于大连北部商业中心的万象汇购物中心开业,而精品连锁咖啡品牌Manner在大连的首家门店也位于购物中心的一层,斜对面是Costa,大约四五个铺位之外的门口处是星巴克。

在这座城市,咖啡的连锁化率要好于门店数量最多的烧烤品类(实际上是烤串为主),但远低于茶饮:蜜雪冰城有159家门店,而奶茶茶饮有1544家门店,仅蜜雪冰城一个品牌就占大连茶饮品牌门店数量的约10%。

咖啡方面,窄门的数据显示,大连共有863家咖啡馆,而在一些独立咖啡店负责人的认知中,大连的咖啡馆数量在1000家以上。门店数量排名前三的连锁咖啡品牌分别是:瑞幸(65家)、星巴克(43家)、麦咖啡(34家)。

上岛咖啡依然有22家门店——在这座城市,消费品牌的地理分布差异和时间分布差异似乎同时存在。蜜雪冰城旗下的咖啡品牌「幸运咖」在大连门店数为8家。

大多数的咖啡均为独立咖啡店。据观察,绝大部分新开出来的独立门店是“一人咖啡馆”,店长身兼咖啡师、服务生和采购者等多个角色,门店面积通常不高于50平米,选址集中于老城区(中山区)的某几条街道,在当地居民看来,这些地方往往“交通便利、居住密度不高、街道较窄、安静”,是理想的生活区域。

在这里,独立咖啡店的选址物业通常为80-90年代建设的老居民楼临街的一层,这类物业通常租金不高,多为个人房东。

Manner在上海创立阶段的物业也多为街边的档口店。不过在异地扩张的阶段,连锁咖啡更多还是以购物中心作为第一落脚点,Manner在大连的首店也是如此,特别是年轻居民更密集的新城区。

我们在除夕前三天探访发现,Manner在大连的门店大约有10-12组座位,在工作日的下午2:00左右,这里已经排起队伍——两位咖啡师分别负责点单和制作咖啡,下午2:15-2:25的10分钟内,进店大约有10组用户(约12人),其中一位男性用户,年龄目测均低于30岁。

大约在下午2:20左右,一位咖啡师加入了服务队伍,和档口店相的不同在于,有一位咖啡师需要时不时过来清理座位和桌面,两个人就有些忙不过来。

Manner在门店内的情况

Manner在门店内的情况新连锁咖啡品牌给当地市场带来的变化也包括咖啡师的工资标准上。BOSS直聘上的相关岗位信息显示,Manner和%Arabica在当地咖啡师的岗位月薪大约5-7k,瑞幸的咖啡师月薪4-6k,星巴克咖啡师月薪3-4k(14薪),而Costa的咖啡师月薪仅有2-3k。

对比发现,连锁咖啡更多的用户来自于购物中心和商圈或商务区的消费者,而独立咖啡馆则是服务一群稳定的熟客,接近社区店,二者之间的关系并非对立,这也于大部分二线城市的咖啡市场类似。而在价格带上,独立咖啡店的定价往往低于星巴克、Costa的价格带(30+),但却高于瑞幸,位于20-30元之间的区域。

很多人期待的变化是,幸运咖能否给二线城市带来的变化,但目前在大连还未看到。

增量背后的流量变迁

在不同的交流中,除了对于疫情的“悲观”之外,餐饮从业者更期待的城市的经济发展。

相比于国内其他地区,“在别人都在往上走的时候,这里(东北)是更早感受到向下,至少是不动弹的地区,‘消费升级’和‘降级’,分得不是那么清楚。”一位当地的消费者说,“海鲜和烧烤还是最大众的选择。”

总结来看,需求方面,疫情之后,消费价格敏感度的提升,高性价比餐饮品牌替换了此前的所谓“消费升级”需求,以及低渗透率和分散的品类的需求在不断增长。

而从供给角度来看,数字化程度提升和门槛降低、食材供应链的进一步标准化,提升了本土连锁餐饮企业的管理能力,使得其能够提供更好的产品和管理。

但更大的变化可能源自低线城市日渐匮乏的“好生意”,使更多人、更多资金进入连锁加盟体系,为更大的品牌“打工”。

不过,短期来看,从门店的连锁化率和品牌集中度来看,直营和加盟的模式之争,在二线城市可能并非一个关于选择的问题,而是一个关于时间或发展阶段的问题。一位投资人曾经说,对比北美,越是在小城市,十字路口越相似,都是连锁品牌。

依托购物中心和商场等成熟物业扩张的品牌,在这里是重要面对的是海量非标铺位和本地小店的“汪洋大海”,面对餐饮品类的异地“闯入者”,本地消费者在尝鲜过后,还有多少会持续消费,仍是一个问号。至少现在,“闯入者”带来的变化是乐观的。

“看看谢晖。”一位大连人说。

好了,关于米村拌饭、塔斯汀与Manner:一座北方二线城市的餐饮新样本就讲到这。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“科技金融网”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场,如有侵权,请联系我们删除。

相关文章

- “铜陵”化工厂爆炸?两名造谣者被查处

- “爷爷”爷爷的石榴树

- “陈老”高山仰止,景行行止 ——读春桃老师所著《国医》

- “知网”中国知网用户委员会两名成员公开亮相

- “宜宾”近2万人参加!2023宜宾长江马拉松开跑:埃塞俄比亚选手包揽全马组男女前三名

- “鲁南”鲁南制药集团建厂55周年:“向新向未来”

- “民谣”玉林民谣,从成都走向深圳

- “亿元”爱仕达董事长陈合林做铁锅起家 公司已连续亏损两年多他有啥招术?

- “营收”“酱油一哥”黯然失色!市值蒸发超5000亿,海天味业遭转型阵痛

- “可持续”“京澳25”公益计划启航

- “力学”王博已任大连理工大学副校长

- “会员”再开新店盒马X会员店达到10家

- “全聚德”连亏三年后,全聚德今年前三季净利暴涨140%!北京前门店春节排队232桌

- “万元”中大型纯电SUV再添一员:昊铂HT开启预售

- “零食”零食折扣店狂卷县城:忙扩张的品牌,苦熬的加盟商

- “冰城”甜啦啦想上港股,该赚的钱赚到了吗?

- “品牌”B站全力“备战”双11 或成电商平台最大增长来源

- “新能源”广汽埃安品牌传播部部长邱亮平提拔不慢 原下属谢雪峰已和他平级

- “零食”零食很忙,品牌折扣零食中的“蜜雪冰城”?

- “消费者”2023年黑猫投诉夏季家电投诉榜